¿Qué es la inversión en valor?

En BESTINVER llevamos más de 35 años gestionando el capital de nuestros inversores siguiendo los principios de la Inversión en Valor. Debido a esta tradición, somos la gestora de fondos más importante de España de esta filosofía por número de clientes, activos gestionados y galardones recibidos. Pero, ¿qué es exactamente la Inversión en Valor?

28/12/2023

En BESTINVER llevamos más de 35 años gestionando el capital de nuestros inversores siguiendo los principios de la Inversión en Valor. Debido a esta tradición, somos la gestora de fondos más importante de España de esta filosofía por número de clientes, activos gestionados y galardones recibidos. Pero ¿Qué es exactamente la Inversión en Valor?

Los orígenes de la Inversión en Valor

La Inversión en Valor es una filosofía que nace en Estados Unidos en la primera mitad del siglo XX, a partir de los escritos de Benjamin Graham, Phil Fisher y John Burr Williams. Aunque existen diferencias notables entre los planteamientos de estos tres pensadores, todos coinciden en que una inversión en renta variable tiene dos planos: el de la empresa en la que se invierte y el de la acción o activo financiero que se compra.

La mayor parte del tiempo ambos planos coinciden, de tal forma que el valor de la empresa está fielmente reflejado en el precio de la acción. Pero no siempre es así. En esos momentos, un inversor en valor puede obtener altas rentabilidades comprando acciones cuando su cotización cae por debajo de lo que realmente vale la empresa y vendiéndolas cuando sube por encima.

Los principios de la Inversión en Valor

A partir de la publicación de los textos de Graham, Fisher y Williams, surgieron diferentes corrientes dentro de la Inversión en Valor. Sin embargo, en todas ellas hay cuatro principios comunes que conforman la base de esta filosofía:

- Es posible estimar el valor de una empresa mediante el estudio y estimación de los beneficios que genera su negocio y del precio de mercado que podrían tener los activos que posee si se pusieran a la venta.

- El precio de la acción y el valor de la empresa pueden no coincidir en el corto plazo, durante un periodo de tiempo concreto y delimitado.

- A largo plazo, el precio de la acción y el valor de la empresa terminan convergiendo. El paso del tiempo permite que las ineficiencias sean corregidas, de tal forma que, en el plazo adecuado, los mercados tienden a la eficiencia.

- La convergencia entre valor y precio permite generar rentabilidades extraordinarias si un activo se compra barato –es decir, cuando su precio es inferior al valor de la empresa–, pero puede producir pérdidas severas si se compra caro –es decir, cuando su precio es superior al valor de la empresa–.

El valor de una empresa

Fue John Burr Williams quien publicó el primer método de valoración de empresas de la historia, en su obra The Theory of Investment Value. En ella estableció que el valor de una compañía es igual al valor presente de todos los dividendos que va a pagar a sus accionistas en el futuro. Años después, debido al número de compañías que no pagan dividendos, el valor de un negocio se empezó a calcular como el valor presente del capital que este genera y que queda libre para ser distribuido a sus propietarios o para que sea reinvertido en el negocio con el fin de hacerlo crecer.

Un inversor, a través del estudio de las cuentas de la empresa, de los detalles de su modelo de negocio, del funcionamiento de su sector y de la fuerza competitiva de sus competidores, puede estimar, al menos de manera aproximada, el capital libre que es capaz de generar una compañía. Para ello, Phill Fisher fue el primero en presentar una metodología completa de análisis de un negocio en su libro Common Stocks and Uncommon Profits.

El mercado puede ser ineficiente a corto plazo

El precio de una acción y el valor de la empresa tienden a coincidir, pero no lo hacen constante ni perfectamente. La primera persona que intuyó esto fue Ben Graham y, para explicarlo, en The Intelligent Investor escribió una parábola que se ha convertido en un clásico de la Inversión en Valor. En ella, se presenta al lector a Mr. Market, un supuesto socio nuestro al 50% en un negocio imaginario y cuya principal característica es su temperamento maníaco depresivo. Debido a él, hay veces que se despierta con un optimismo exacerbado y desea comprarnos nuestra mitad del negocio a un precio irracionalmente alto; otras, en cambio, se siente profundamente deprimido y está dispuesto a vendernos su mitad a un precio ridículamente bajo.

La genialidad de Graham es que varias décadas antes de que empezara a desarrollarse la psicología de las finanzas, se dio cuenta de que, por motivos psicológicos que afectan de la misma manera y al mismo tiempo a la mayor parte de inversores, hay veces que el precio de las acciones no refleja el verdadero valor de los negocios.

El mercado es eficiente a largo plazo

Sin embargo, a largo plazo los mercados tienden a la eficiencia. Es decir, que el precio de las acciones suele reflejar – en mayor o menor medida – el valor del negocio subyacente. ¿Por qué? Porque, por ejemplo, tras una crisis económica que ha llevado al mercado a caer en el pánico y que han castigado severamente al precio de las acciones, hay inversores que empiezan a plantearse qué pasará cuando el entorno se normalice. Entonces, calcularán los beneficios que el negocio podría generar en unas circunstancias no excepcionales y compararán el valor estimado con la cotización a la que cotiza. Si la diferencia es suficientemente atractiva, empezarán a comprar y el precio subirá hasta que la diferencia desaparezca y precio y valor coincidan. También puede ocurrir que otro inversor se dé cuenta de que las partes de una compañía valen más que el precio al que puede comprar la totalidad y decida adquirirla para trocearla y venderla segmento a segmento. Otra posibilidad es que una empresa del sector estime que le sale más barato adquirir a un competidor que desarrollar una compañía de ese tamaño. Sea por el motivo que sea, las ineficiencias terminan desapareciendo cuando las emociones del corto plazo dejan paso a la lógica económica.

La rentabilidad depende en gran medida de la valoración

Una buena empresa no es necesariamente una buena inversión. La rentabilidad que una compañía puede producir para sus accionistas, además de la buena evolución del negocio, también depende de la valoración a la que fue adquirida. Cuanto más barata haya sido comprada, mayor será su rentabilidad futura y viceversa. Por tanto, una buena empresa puede ser una mala inversión si sus acciones han sido adquiridas a un precio demasiado alto, mientras que una empresa mediocre podría generar rentabilidades muy altas si es comprada una valoración atractiva.

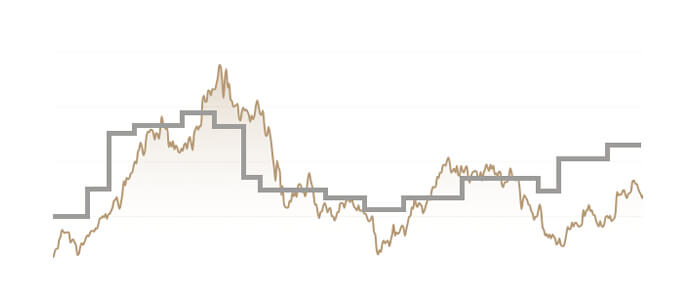

El gráfico superior muestra la relación que existe entre precio de la acción (línea dorada), valor estimado de la empresa (línea gris) y la rentabilidad futura de la inversión. Como podemos ver, la época más rentable es la inicial, en la que el valor del negocio aumentaba y la acción estaba infravalorada. Una vez que el precio de la acción subió demasiado, la rentabilidad del accionista se volvió negativa a medida que el valor de la compañía se reducía y su cotización corregía. Finalmente, el valor del negocio quedó estancado durante varios años, en los que la rentabilidad del accionista dependía enteramente de la valoración a la que la acción era comprada.

Una filosofía muy viva

Aunque la Inversión en Valor tiene cerca de un siglo de existencia, su práctica ha ido evolucionando de manera paralela a los mercados financieros y a la realidad empresarial. Durante los últimos 35 años, en BESTINVER hemos hecho nuestra propia lectura de las enseñanzas de Graham, Fisher y Williams, completándolas con la experiencia directa acumulada en entornos y coyunturas económicas de lo más dispares. Pero, a pesar de lo mucho que ha evolucionado nuestra forma de entender las inversiones, la relación entre cotización, valor y rentabilidad sigue siendo el bloque central inamovible de una filosofía que, a pesar de su edad –y tal vez, gracias a ella– sigue tan viva con en sus primeros momentos.

Aviso legal:

Esta publicación ha sido elaborada por Bestinver Gestión, S.A. SGIIC, (“Bestinver Gestión”) para el público en general.

Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal.

La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Bestinver Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso.

Ni Bestinver Gestión ni ninguno de sus empleado o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido.

Bestinver Gestión, cualquier otra empresa de su grupo y/o cualquiera de sus directivos, consejeros o empleados pueden, en la medida permitida por la ley, tener una posición o estar interesados de otro modo en cualquier transacción o inversión directa o indirecta, o prestar o solicitar negocios a cualquier empresa mencionada en este documento. Como consecuencia de ello, Bestinver Gestión puede tener un conflicto de interés.

Para cualquier información adicional sobre los productos de inversión de Bestinver Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de BESTINVER www.bestinver.es o solicitar una copia de éstos en la siguiente dirección de correo electrónico: bestinver@bestinver.es.

Volver al blog