La asignación de capital (Parte III): las inversiones

Continuamos con la saga sobre asignación de capital. En la primera entrega hicimos un repaso general del concepto y señalamos su importancia para empresarios e inversores. En la segunda analizamos la estructura de financiación y comprobamos su impacto en el perfil de riesgo y de generación de valor de una compañía. En esta tercera entrega nos fijaremos en cómo una empresa crea valor invirtiendo en su propio negocio.

18/05/2022

Continuamos con la saga sobre asignación de capital. En la primera entrega hicimos un repaso general del concepto y señalamos su importancia para empresarios e inversores. En la segunda analizamos la estructura de financiación y comprobamos su impacto en el perfil de riesgo y de generación de valor de una compañía. En esta tercera entrega nos fijaremos en cómo una empresa crea valor invirtiendo en su propio negocio.

El concepto

La estrategia de una compañía se materializa a través de sus inversiones. Con ellas, las empresas crecen, evolucionan, se adaptan a sus entornos competitivos o tratan de alterarlos a su favor. De las inversiones depende que un negocio sea capaz de generar retornos elevados a largo plazo o que desaparezca. Debido al impacto que tienen en la valoración de una compañía, su estudio ocupa una posición central en el proceso de análisis de BESTINVER.

Las empresas hacen inversiones para desplegar los activos con los que alcanzar sus objetivos estratégicos. Estas pueden estar centradas en la construcción de activos tangibles – como fábricas o centros logísticos– o en el desarrollo de activos intangibles – como marcas o nuevas tecnologías–. Sean de la naturaleza que sean, las empresas los utilizan para ejecutar sus actividades operativas, pero, también, para competir contra otras y tratar de imponerse. Cuando se analizan las inversiones de una compañía desde la óptica de la asignación del capital, la finalidad competitiva de los activos es mucho más relevante que su finalidad operativa.

El análisis de la asignación del capital estudia la calidad de las inversiones comparando dos aspectos: cuánto dinero adicional va a ganar la empresa con una inversión y cuánto le cuesta realizarla. El primer elemento depende de la capacidad para competir que tenga la compañía dentro de su sector. El segundo depende de la envergadura de la inversión y de la intensidad de capital que esta exija. Al estudiar el plan de inversiones de una empresa, estos dos elementos deben ser analizados conjuntamente. Pero también es necesario añadir un tercero: el coste del capital.

Los directivos que se plantean un plan de inversiones tienen que hacerse dos preguntas esenciales: ¿merece la pena el esfuerzo? y ¿qué se gana haciendo la inversión? Supongamos que implica un desembolso de 1.000 millones de euros y que cuando se complete añadirá a la empresa un millón de euros de beneficio adicional al año. Es decir, invierte mil para ganar uno. ¿Merece la pena el esfuerzo? Posiblemente no. Pero ¿y si con la inversión ganase 200 millones de euros adicionales? En ese caso, posiblemente sí. Entonces, ¿qué es lo que determina que una inversión merezca la pena? Su rentabilidad. Esta tiene que ser atractiva en términos absolutos, para que supere un nivel mínimo exigible, y también en términos relativos, para que compense su coste de oportunidad. Ambas medidas están recogidas dentro del concepto de coste del capital.

Teniendo en cuenta lo anterior, desde el punto de vista de la asignación del capital, sólo las inversiones que generan una rentabilidad superior al coste del capital tienen sentido. Estas son las únicas que generan valor y que hacen que la compañía que las realiza sea más valiosa a lo largo del tiempo. Por el contrario, si su rentabilidad es igual al coste del capital, la inversión no generaría valor alguno y, por tanto, carecería de interés económico. Por último, si la rentabilidad es inferior al coste del capital, la inversión destruiría valor y, por tanto, carecería de sentido económico.

Las compañías que destinan sus recursos a proyectos con sentido se hacen más valiosas y son capaces de generar riqueza para sus propietarios. Estas empresas invierten, crecen y prosperan. En cambio, las que emplean su capital en proyectos sin interés o sin sentido económico, producen una merma constante en la riqueza de sus propietarios. A largo plazo, estas sucumben y desaparecen. El análisis de las inversiones desde la perspectiva de la asignación del capital es, por tanto, una cuestión de vida o muerte para empresarios, directivos, inversores y empleados. Esto es a lo que se refiere Warren Buffett cuando dice que el tiempo es el principal aliado de las buenas empresas y el mayor enemigo de las mediocres.

Los números

Aunque muchos directivos e inversores están obsesionados con el crecimiento, este no siempre es positivo. En el apartado anterior comentamos que una inversión de 1.000 millones que aportara un beneficio adicional de un millón no tiene sentido económico. Sin embargo, ese millón adicional supondría un crecimiento, por pequeño que fuese, de los beneficios de la compañía. ¿Cómo se resuelve esta paradoja?

Para analizar una inversión desde la perspectiva de la asignación del capital, en vez de en el crecimiento, hay que centrarse en su ROCE o rentabilidad sobre el capital empleado. Esta métrica mide la relación entre el beneficio operativo después de impuestos (NOPAT) y el capital invertido en el negocio. Para que se considere que una inversión genera valor es necesario que su ROCE supere a su coste del capital. Así, cuanto mayor sea esa diferencia, más valor creará la inversión y más valiosa será la empresa después de haberla realizado.

Supongamos que un empresario compra una cafetería por 70.000€ y hace reformas en ella por 30.000€. El capital total invertido será de 100.000€. Si su coste del capital es del 10%, la cafetería generará valor sólo si su beneficio operativo después de impuestos supera los 10.000€ (= 100.000€ x 10%). Afortunadamente para el empresario, el ROCE de este negocio es del 15% así que su beneficio operativo neto es de 15.000€ (= 100.000€ x 15%). La cafetería genera valor en cantidad de 5.000€ (= 15.000€ – 10.000€). Se trata de una cafetería valiosa; es un buen proyecto de inversión.

Como se puede deducir del ejemplo anterior, la fórmula para estimar la generación de valor de una empresa es la siguiente:

Valor = (ROCE – CdC) x IC

ROCE: rentabilidad sobre el capital invertido;

CdC: coste del capital;

IC: capital invertido.

Sigamos con el ejemplo. Después de un tiempo, el empresario se plantea qué hacer con los recursos que genera su cafetería y se fija en otra en la que también tendría que invertir 100.000€. ¿Tiene sentido esa inversión? Como ya sabemos, la respuesta dependerá de la relación entre el ROCE que genere y el coste del capital. Imaginemos tres escenarios: uno con un ROCE del 15%, otro del 10% y otro del 5%. Según la fórmula anterior, la generación de valor en el primer escenario sería de 5.000€, en el segundo sería de 0€ y en el tercero de -5.000€.

Para entender si esta inversión es procedente o no, hay que analizar el efecto conjunto de la generación de valor de los dos negocios. El empresario parte de una primera cafetería que genera 5.000€ de valor al año. Bajo el primer supuesto de la segunda cafetería, esta añadiría otros 5.000€ de valor adicional. En total, este emporio cafetero supondría un total de 10.000€ de valor al año. Claramente, si estos son los términos, la segunda cafetería haría al empresario una persona más rica y, por tanto, sería procedente la inversión. En el segundo escenario, la generación de valor sería de 0€, de tal forma que el valor conjunto creado seguiría siendo 5.000€. Esa inversión no haría más rico al empresario, así que realizarla no tiene interés económico. Por último, bajo el tercer escenario, el valor generado por la segunda cafetería sería de -5.000€, lo que implicaría un valor conjunto de 0€. La inversión le haría más pobre y, por tanto, no debería realizarla por carecer de sentido económico.

Como se puede comprobar, sólo el crecimiento rentable (es decir, aquel que genera valor) es deseable. Este tipo de crecimiento incrementa la riqueza de las empresas y, por extensión, de sus propietarios. Por otro lado, el crecimiento no rentable (es decir, el que destruye valor) es indeseable pues, en vez de crear riqueza, la destruye.

Las relaciones

Una empresa es el conjunto de los diferentes proyectos de inversión que ha acometido desde su fundación. La suma de todo lo invertido en ellos representa el capital invertido en la compañía y la suma de todos los beneficios que anualmente generan esas inversiones representa su beneficio operativo. Un proyecto de inversión adicional afectaría tanto a su capital invertido total como a su beneficio operativo. Si contemplamos a una empresa bajo esta óptica, podemos emplear lo comentado en los apartados anteriores para analizar sus planes de inversión futuros, así como sus inversiones pasadas.

A continuación, vamos a emplear la fórmula de la generación de valor en varios escenarios para comprobar los efectos que genera cada uno en diferentes tipos de empresas.

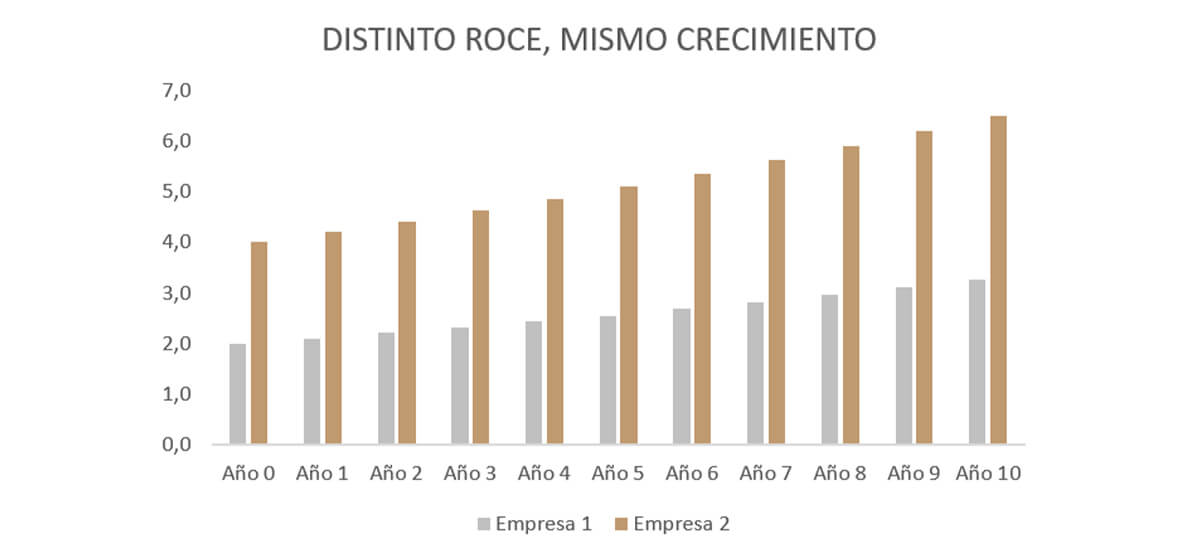

En el siguiente gráfico comparamos el valor generado por dos empresas capaces de hacer crecer su capital invertido a ritmos del 5% anual durante diez años. El coste del capital de ambas es del 10%, pero el ROCE de la empresa 1 es del 12% y el de la empresa 2 es del 14%. Como se puede ver, cuanto mayor es el ROCE sobre el coste del capital, mayor es la generación de valor de un negocio.

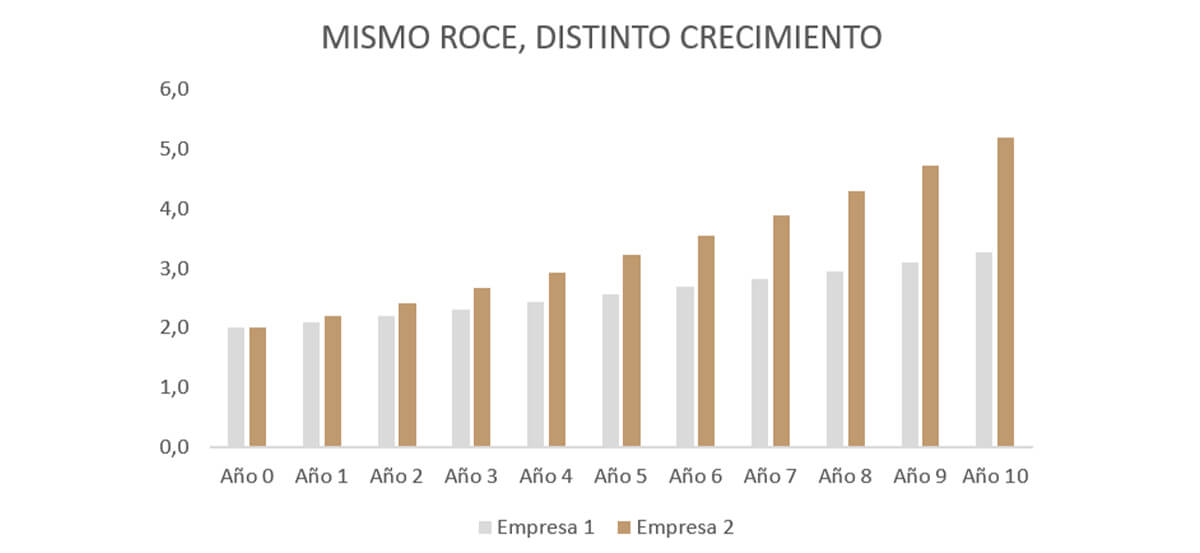

A continuación, comparamos el valor que generan dos empresas con el mismo ROCE del 12% y con un mismo coste del capital del 10%. La diferencia entre ambas está en la tasa de crecimiento de su capital invertido: la primera crece a ritmos del 5%, mientras que la segunda lo hace a ritmos del 10%. Los resultados indican que cuanto mayor sea el crecimiento rentable del capital invertido, mayor es el valor generado.

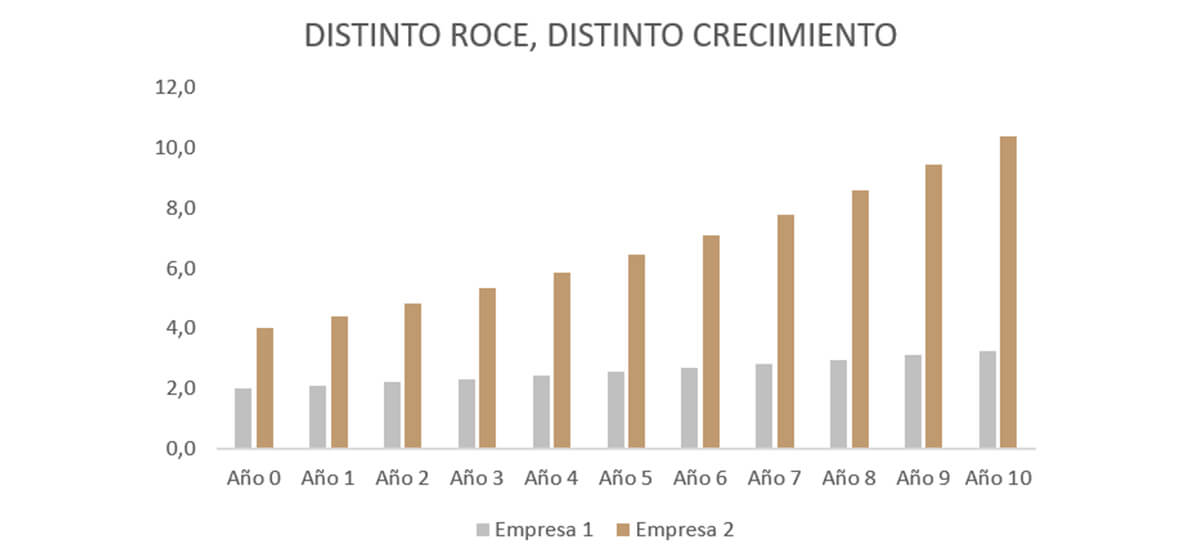

En el siguiente gráfico comparamos el valor que genera una empresa con un ROCE del 12% y que crece a ritmos del 5%, con otra de ROCE 14% y crecimientos del 10%. Como es de esperar, mayor ROCE y crecimiento implican un mayor valor. Pero lo verdaderamente destacable, es que el incremento del valor con el paso del tiempo no evoluciona de manera lineal sino exponencial.

Las empresas que mayor riqueza generan para sus accionistas son las que pueden mantener ritmos de inversión elevados durante periodos de tiempo largos en negocios con rentabilidades altas. El análisis de las inversiones desde la perspectiva de la asignación del capital tiene como principal objetivo identificar este tipo de compañías.

Las reglas

De los apartados anteriores podemos extraer las cinco reglas que rigen el proceso de generación de valor de las inversiones de una compañía:

- Primera regla: una empresa vale más cuanto más crece, cuanto más rentable es y cuanto más tiempo puede mantener dicho crecimiento y dicha rentabilidad.

- Segunda regla: sólo tiene valor el crecimiento rentable. El crecimiento sin rentabilidad no vale nada.

- Tercera regla: las empresas cuyo ROCE es superior a su coste del capital se vuelven más valiosas si incrementan su crecimiento rentable (es decir, si realizan inversiones en nuevos proyectos que generan valor) que si aumentan el ROIC de los proyectos ya existentes.

- Cuarta regla: las empresas que destruyen valor deben centrarse en elevar su rentabilidad por encima de su coste del capital antes de plantearse invertir para crecer.

- Quinta regla: sólo tiene valor la rentabilidad y el crecimiento que pueden ser defendidos de la amenaza de los competidores durante un periodo de tiempo largo. La rentabilidad y el crecimiento efímeros no tienen valor.

Estas cinco reglas determinan la creación de valor que generan las inversiones de una empresa. Esta depende de su rentabilidad sobre el coste del capital (ROCE – CdC), del tamaño de la inversión y de la sostenibilidad de su rentabilidad y crecimiento a lo largo del tiempo.

Conclusiones

De las cinco posibilidades que tiene un equipo directivo para emplear los recursos de su empresa, la reinversión en el negocio es la que exige mayor pericia. Esto es debido a tres motivos. Primero, es necesario tener una buena visión estratégica para identificar nichos de mercado a los que destinar grandes cantidades de recursos durante periodos de tiempo largos. Segundo, esos nichos deben ser suficientemente rentables como parar generar valor. Tercero, la empresa tiene que ser capaz de proteger esa oportunidad de crecimiento rentable de los ataques de los competidores. Muy pocas veces se dan esas tres circunstancias a la vez.

Además, estos tres puntos deben ser mantenidos a lo largo de los años. Sin embargo, a medida que pasa el tiempo, su sostenibilidad supone un desafío cada vez mayor. Las oportunidades de crecimiento se van agotando y tienen que ser reemplazadas por otras cada vez más grandes para mantener el ritmo ascendente del capital invertido de la compañía. Adicionalmente, la rentabilidad suele sufrir como consecuencia de una competencia mejor preparada y por causa de las ineficiencias que irremediablemente aparecen a medida que el tamaño del negocio aumenta.

Las empresas capaces de crecer de manera rentable han de ser tratadas como una excepción dentro del universo corporativo. Pocas son capaces de hacerlo a lo largo del tiempo y, por eso, las que lo consiguen incrementan la riqueza de sus propietarios de manera extraordinaria. Sin realizar un correcto análisis de sus inversiones bajo la perspectiva de la asignación del capital es imposible identificarlas. Por eso su estudio ocupa un lugar central dentro del proceso de inversión de BESTINVER.

Bibliografía

Grant, J. y Abate, J. (2001). Focus on Value. A corporate and investor guide to wealth creation. Wiley Finance.

Greenwald, B. (2004). Value Investing: From Graham to Buffett and Beyond. Wiley Finance.

Constantini, P. (2006). Cash Return on Capital Invested. Ten years of investment analysis with the CROCI economic profit model. BH.

Koller, T., Dobss, R. y Huyett, B. (2011). Value. The four cornerstones of corporate finance. Wiley.

Thorndike, W. (2012). The Outsiders. Eight unconventional CEOs and their radically rational blueprint for success. Harvard Business Review.

Chancellor, E. (2016). Capital Returns. Investing through the capital cycle. A money manager’s reports, 2002-2015. Palgrave Macmillan.

Mauboussin, M. (2016). Capital Allocation. Evidence, Analytical Methods, and Assessment Guidance. Credit Suisse.

Koller, T., Goedhart, M. y Wessels, D. (2020). Valuation. Measuring and managing the value of companies. Wiley.

Giroux, D. (2021). Capital Allocation. Principles, strategies and processes for creating long-term shareholder value. McGraw Hill.

Aviso legal:

Esta publicación ha sido elaborada por Bestinver Gestión, S.A. SGIIC, (“Bestinver Gestión”) para el público en general. Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal. La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Bestinver Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso. Ni Bestinver Gestión ni ninguno de sus empleados o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido. Bestinver Gestión, cualquier otra empresa de su grupo y/o cualquiera de sus directivos, consejeros o empleados pueden, en la medida permitida por la ley, tener una posición o estar interesados de otro modo en cualquier transacción o inversión directa o indirecta, o prestar o solicitar negocios a cualquier empresa mencionada en este documento. Como consecuencia de ello, Bestinver Gestión puede tener un conflicto de interés. Para cualquier información adicional sobre los productos de inversión de Bestinver Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de BESTINVER www.bestinver.es o solicitar una copia de éstos en la siguiente dirección de correo electrónico: bestinver@bestinver.es.

Volver al blog