Facebook: el Valor de la Opcionalidad

La parte “visible” de Facebook tiene atributos lo suficientemente poderosos como para justificar por si mismos nuestra inversión, pero lo interesante del caso de inversión de la americana es el Valor "oculto" que atesora. Una opcionalidad inmensa que proporciona, no sólo un potencial extraordinario, sino un margen adicional de seguridad muy importante.

18/05/2021

Hace unos cuantos (muchos) años, un miembro de este Equipo de Inversión asistía a un congreso de inversión en Valor y en un descanso se acercó a unos de los ponentes, Tom Russo, para preguntarle por la valoración de una de sus mayores posiciones de siempre: Nestlé. Hay muchos grandes inversores -americanos por lo general- que son verdaderamente generosos. Te aproximas a ellos en plan groupie y dedican una parte de su valioso tiempo a explicarte una tesis de inversión o comentar cualquier aspecto de la actualidad financiera sobre la que les preguntes. Tom Russo es uno de ellos.

Pues bien, la cuestión con la que le abordamos fue la valoración de Nestlé, que nos parecía que no ofrecía mucho margen de seguridad a 20x beneficios (hoy cotiza a 24x…). El señor Russo nos invitó a coger un café y sentarnos con él a charlar sobre el tema. Y comenzó la charla no con una respuesta, sino con una pregunta: ¿Tú cuánto pagas por aquello que no ves? Obviamente se nos puso una cara estupenda de membrillo y al segundo balbuceo, él -amablemente- nos sacó del apuro hablándonos de la importancia de pensar a largo plazo y tratar de valorar aquello que no se ve (pero se tiene la sospecha de que eventualmente llegará). Para ejemplificar lo que nos estaba contando nos expuso el caso de Nespresso.

Hace más de 30 años la empresa suiza se propuso llevar el café de las cafeterías a los hogares de sus clientes y para ello invirtió recursos con un retorno incierto, pero con una estrategia clara: crear Valor. Inversiones y pérdidas que se extendieron durante décadas pero que representaron la semilla de un negocio próspero y rentable que solo fue visible unos años (muchos) después.

En la actualidad, se venden cerca de 14.000 millones de cápsulas Nespresso al año. Se beben más de 400 Nespressos por segundo. La firma emplea a más de 13.000 personas y la revista Nespresso tiene una circulación de más de 2 millones de ejemplares. El año pasado, un año complicado para cualquier marca de consumo, las ventas de Nespresso alcanzaron los €5.400mn, con un crecimiento del 7% interanual. En 2013, el año más reciente en que publicaron cifras específicas de la división, Nespresso representaba una de las líneas de negocio más rentables del gigante suizo, con márgenes brutos superiores al 80%.

Valor oculto y coste de oportunidad

Russo se estaba refiriendo a la importancia de poner un precio a la opcionalidad que ofrecen un determinado tipo de compañías. Una opcionalidad que reside en su capacidad de generar valor a largo plazo y que no es posible proyectar en un descuento de flujos de caja (DCF) o asignarle un múltiplo de valoración.

Una capacidad que no muchas empresas tienen. Y es que no todas se pueden permitir lastrar sus resultados con inversiones futuras (de resultado incierto), que detraen recursos humanos y económicos, sin debilitar el valor que generan (hoy) a sus clientes y a sus accionistas. Del mismo modo que no todas tienen un propietario o un equipo directivo audaz -sin que eso signifique dejar de ser comedido- que verdaderamente piense en términos estratégicos, en vez de tácticos.

Estamos hablando de un ADN especial, difícilmente cuantificable, que los inversores pasamos por alto en muchas ocasiones y que, en el largo plazo, representa uno de los mayores costes de oportunidad en el mundo de las inversiones. Todos hemos descartado compañías buenísimas por caras (no es el caso de Facebook) o, habiéndolas comprado, las hemos acabado vendiendo mucho antes de lo debido sin tener en cuenta esta opcionalidad. Un valor oculto que distingue las empresas buenas de las realmente fabulosas. Empresas que, en muchas ocasiones, son las responsables de las grandes revalorizaciones de las carteras de los mejores inversores del mundo.

Esta capacidad para no vender (o valorar) aquello que nosotros -los mortales- no vemos, es lo que hace a estos grandes inversores diferentes del resto. Esa es la gran lección que uno de ellos, Tom Russo, nos dio hace ya algunos (muchos) años.

Cualidades indiscutibles

Hoy les vamos a hablar de una de esas grandes compañías. Nos estamos refiriendo a Facebook. En la última carta trimestral ya les explicamos alguno de sus atractivos y les emplazamos a detallarles su enorme opcionalidad aquí, en nuestro Blog del Equipo de Inversión.

Antes de describir y tratar de cuantificar el valor oculto de Facebook, vamos a repasar los atributos “visibles” que ofrece el gigante americano. Cualidades difícilmente criticables para todo aquel que estudie su modelo de negocio y analice en detalle sus cuentas.

Puede que su juventud o su connotación como empresa “tecnológica” suscite dudas o recelos a un determinado tipo de inversores, pero resulta muy difícil no admirar su posición competitiva, el valor que genera para sus clientes y su extraordinaria rentabilidad. Una empresa fabulosa, que todo inversor con curiosidad debería estudiar y cuya valoración, por cierto, nos parece francamente atractiva.

Modelo de negocio y ventajas competitivas

Facebook tiene un modelo de negocio muy parecido al de los medios de comunicación tradicionales, como pueden ser las radios, los periódicos o las televisiones. Genera contenido para atraer una audiencia y “vende” el acceso a esa audiencia a aquellos anunciantes que buscan adquirir clientes o construir una imagen de marca. Su modelo de negocio, en esencia, es prácticamente idéntico, pero presenta cuatro particularidades que lo hacen mucho más atractivo.

En primer lugar, Facebook no necesita generar contenido para atraer a su audiencia. Son los propios usuarios los que al subir sus fotos, videos, noticias, etc. lo generan. Esta diferencia de (no) inversión en contenido explica que Facebook sea mucho más rentable que los medios de comunicación tradicionales, con márgenes brutos de más del 80% y márgenes operativos superiores al 40%.

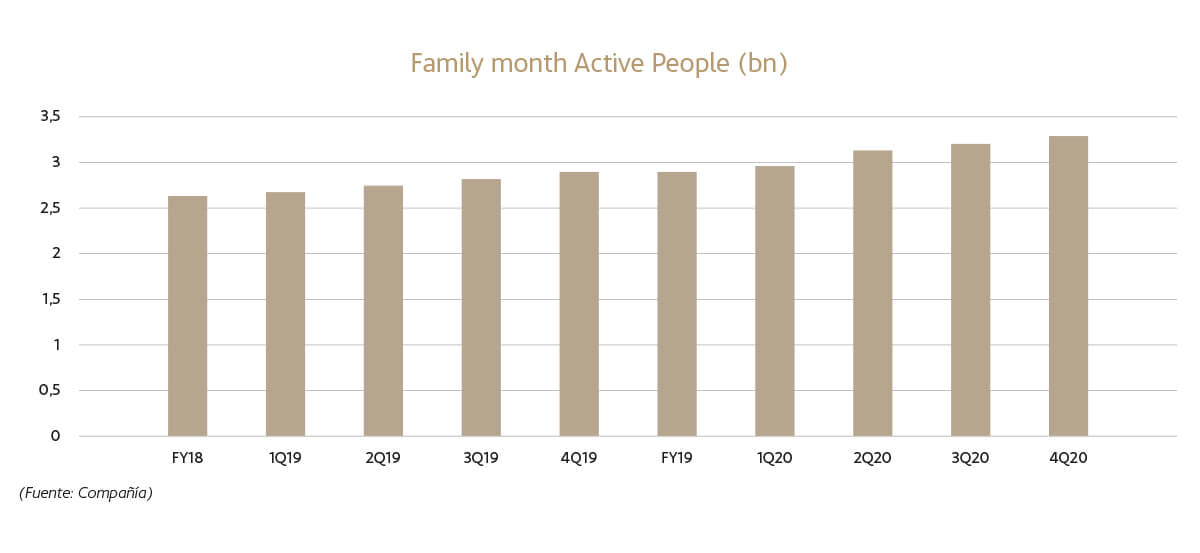

En segundo lugar, la escala y el alcance global de la plataforma de Facebook no tiene parangón. Cada día hay 2.600 millones de personas que utilizan una de sus aplicaciones(1). Esto quiere decir que un 70% de la población mundial con acceso a Internet (excluyendo China) usa su plataforma a diario. Como ven, una escala global muy difícil de replicar para cualquier medio de comunicación tradicional (y no tradicional).

En tercer lugar, Facebook posee multitud de datos sobre sus usuarios como pueden ser el género, la fecha de nacimiento, la ubicación desde la que se ha subido determinada foto, etc. Esta información le permite segmentar su base de usuarios de manera que los anunciantes pueden, no solo elegir el público objetivo al que dirigir sus campañas, sino el nivel de inversión inicial que quieren realizar. En función de los resultados que observan, pueden aumentar el presupuesto, reducirlo o cambiar los parámetros de selección de clientes que habían decidido.

Por poner un ejemplo del valor que ofrece a sus clientes, en Facebook un pequeño comercio de vestidos de novia puede decidir lanzar una campaña de publicidad con una inversión inicial de €1.000. Una campaña enfocada hacia usuarios con un código postal concreto, una edad determinada y que acostumbren a comprar ropa online. Este pequeño anunciante, en función de los resultados que vaya viendo de la campaña, podrá variar su presupuesto o redirigirlo a un nuevo tipo de clientes.

Una campaña publicitaria con esta flexibilidad presupuestaria inicial y una capacidad de “selección” de clientes como la que estamos describiendo sería muy difícil de hacer en medios de comunicación tradicionales, por no decir impensable. Los atributos que ofrece Facebook proporcionan a los anunciantes un valor -en términos de flexibilidad y retorno sobre la inversión- absolutamente incomparable.

En cuarto y último lugar, el negocio de Facebook presenta efectos de red muy potentes. Cuanto mayor número de usuarios hay en la plataforma, más útil es ésta para los usuarios existentes. Ese efecto red no se da en radios o televisiones. Un nuevo oyente no hace más valioso un programa de radio para los oyentes existentes. En Facebook, un nuevo usuario con el que interaccionar (que añade contenido a la plataforma), aumenta el valor de ésta para los usuarios que ya la utilizaban.

Facebook y su rol en el mercado publicitario

Estas cuatro particularidades que acabamos de describir incrementan sustancialmente el atractivo de Facebook (su ventaja competitiva) frente a un sector, el de la publicidad, que de por sí tiene unos fundamentales muy interesantes.

La publicidad es la herramienta de la que disponen los anunciantes para intentar dar a conocer o incrementar el consumo de un producto o servicio. Uno de los grandes atractivos del sector publicitario es su durabilidad. Mientras haya consumo, habrá publicidad. No sólo eso, conforme aumenta la riqueza de los países, más valiosa es la atención de sus consumidores y más relevante y necesaria es la inversión publicitaria.

Una lucha por la atención que, cada vez más, tiene lugar en el ámbito digital. Piensen el tiempo que pasamos frente al móvil, la tablet o el ordenador y el tiempo que dedicamos a los medios tradicionales y entenderán por qué los anunciantes, cada año, dirigen un mayor porcentaje de sus inversiones publicitarias hacia las plataformas digitales. El rol que desempeña Facebook en esta transición, con 2.600mn de usuarios diarios, es inigualable y absolutamente vital.

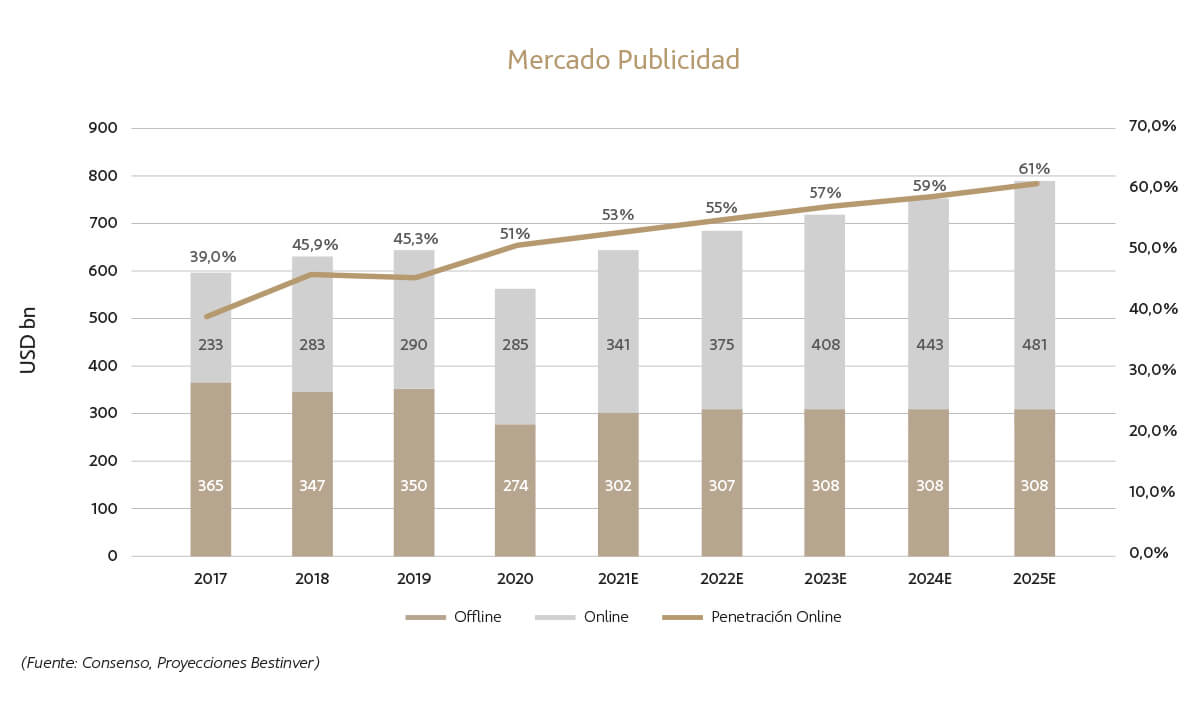

Un 97% de los ingresos de Facebook proceden de la publicidad “online”. A diferencia de otras categorías, en las que la penetración digital es todavía incipiente, prácticamente la mitad de los ingresos publicitarios globales son ya digitales. Un mercado publicitario online consolidado y cuyas perspectivas de futuro siguen siendo muy prometedoras.

Lo hemos visto estos últimos años (con anterioridad a la llegada del Covid), en los que la actividad económica no era muy boyante y se observaban crecimientos moderados -incluso caídas- de los ingresos de los medios tradicionales, mientras que los medios digitales, usados por millones de pequeños anunciantes locales, parecían ser inmunes a la desaceleración y registraban crecimientos muy notables.

Nadie habla de ello, pero estos nuevos actores (en especial Facebook) han servido para democratizar el acceso al mercado publicitario “global” a muchos anunciantes que no podían dar a conocer sus productos a través de los medios tradicionales.

El último año del que tenemos cifras oficiales (2019), la tarta publicitaria global tenía un tamaño de unos $640.000mn, de los cuales $290.000mn eran digitales. La recuperación económica a la que vamos a asistir va a hacer que la publicidad -online y offline- vaya a crecer de manera notable en los próximos años. En 2025 esperamos que los ingresos publicitarios globales alcancen la cifra de $789.000mn (+23% vs 2019), de los cuales $481bn, un 61% de los mismos, serán “online” (+66% vs 2019).

El año pasado Facebook generó unos ingresos por valor de $86bn y tenía una cuota de mercado global cercana al 25%. Una cuota que creemos puede mantener o incluso aumentar (el año pasado en EE.UU. ésta creció del 23 al 25%), lo que se traduciría en un crecimiento de sus ingresos publicitarios para los próximos cuatro años de prácticamente el 50%. Un crecimiento que, a nuestro entender, el mercado no está descontando a día de hoy.

Apalancamiento operativo y márgenes al alza

Comentábamos antes cómo, a diferencia de otros medios de comunicación, Facebook no necesita invertir en contenido, ya que son los propios usuarios los que lo generan. Esta es una de las claves detrás de los altos niveles de rentabilidad que obtiene.

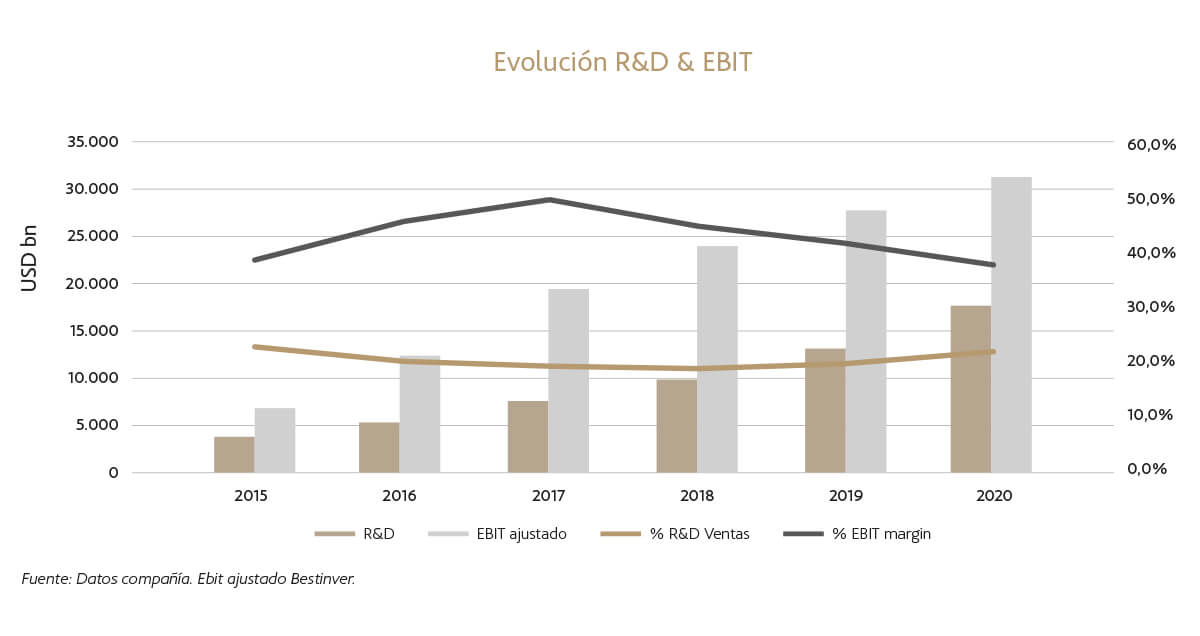

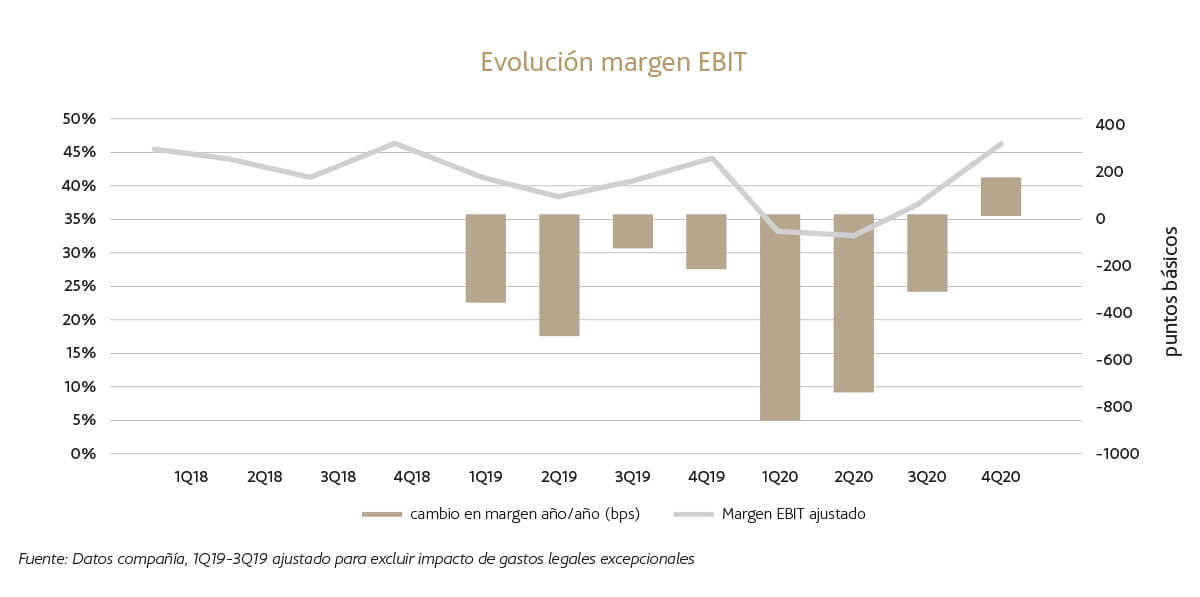

Un sector de medios de comunicación que se caracteriza por tener una gran proporción de los costes operativos fijos (excluyendo la inversión en contenido). De este modo, una vez construida la infraestructura y cubiertos estos costes fijos, la rentabilidad de las ventas incrementales es elevadísima. Una rentabilidad que da lugar a una expansión de márgenes por apalancamiento operativo conforme va aumentando la escala del negocio. En el caso de Facebook, en concreto, se puede observar cómo la compañía pasó de tener un margen operativo del 39% en 2015 a un 50% en 2017.

Unos márgenes que han estado cayendo en los últimos años y que podrían explicar el derating (o menor valoración) que han sufrido sus acciones. En 2018, a raíz del escándalo de Cambridge Analítica (robo de datos y adquisición indebida de información de 50mn de usuarios en EE.UU.), Facebook anunció un incremento notable de su inversión en ciberseguridad. El impacto en márgenes de estas iniciativas ha sido claro. Los márgenes operativos cayeron del 50% al 45% en 2018, al 42% en 2019 (2) y al 38% el pasado año.

El nivel de inversión incremental en I+D que ha hecho Facebook estos años ha sido notable, llegando a invertir, según nuestros cálculos, hasta $3.000mn adicionales por año. Del mismo modo, ha incrementado su número de empleados de 25.000 en 2017 a 58.600 en 2020.

La mayor parte de estas inversiones en ciberseguridad está hecha y creemos que los márgenes operativos han tocado fondo (esperamos que vuelvan a niveles del 45% en los próximos años). Esto no quiere decir que la inversión en ciberseguridad vaya a caer. Facebook seguirá aumentando el dinero que destina a la seguridad de su plataforma en números absolutos, pero lo hará a un ritmo menor al del crecimiento de los ingresos, dando lugar a la citada expansión de sus márgenes.

En los resultados del último trimestre de 2020 publicados hace unas semanas, hemos visto -por primera vez desde 2018- una muestra de esto que les decimos. Los márgenes operativos LFL o frente al mismo periodo del año anterior (3) se han expandido en 200 puntos básicos. Una expansión que ha tenido continuidad en los primeros tres meses de este año.

Grandes inversiones para garantizar su independencia

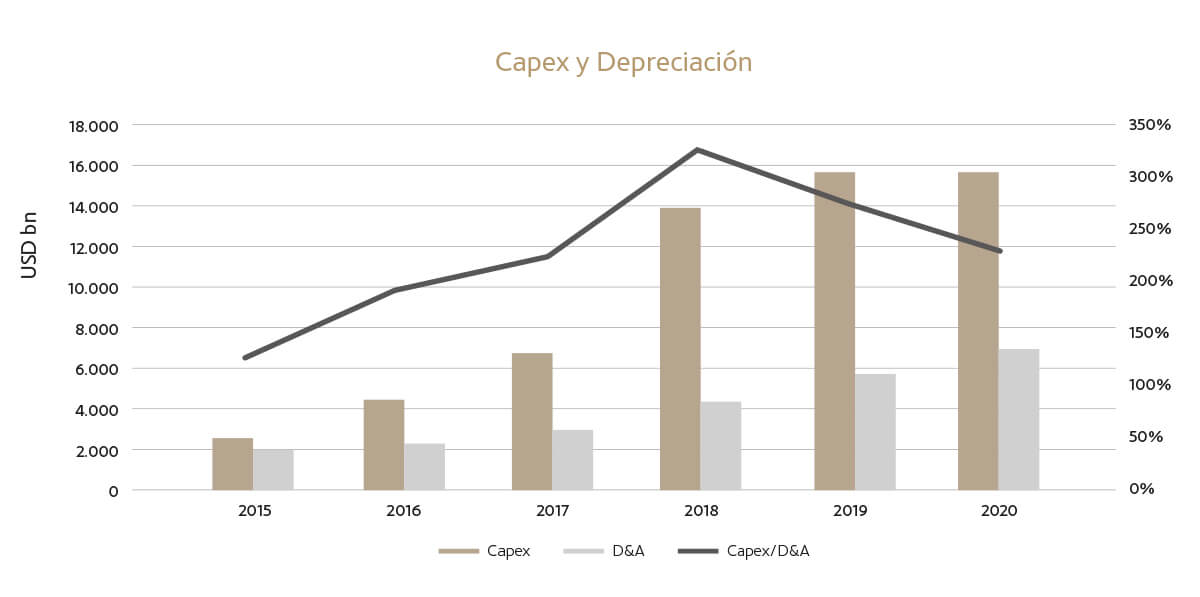

En cuanto a su inversión en activos tangibles -lo que se conoce como “Capex”- Facebook invierte unos $16.000mn anuales (creciendo al 8%) en la construcción y ampliación de su propia infraestructura de red, servidores y centros de datos.

A diferencia de otras compañías tecnológicas de gran tamaño, como Netflix o Ebay, que utilizan proveedores de infraestructura en la nube externos, Facebook ha decidido invertir y desarrollar la suya propia. Es un camino más costoso inicialmente, pero le concede mucho más control sobre un activo crítico como son los servidores y la infraestructura de red.

Facebook tiene escala suficiente para que tenga sentido acometer esta inversión. No solo desde un punto de vista de control del servicio, sino también desde un punto de vista financiero, ya que a partir de un determinado tamaño ofrece también un menor coste de operación.

Como accionistas, nos sentimos mucho más cómodos sabiendo que Facebook es el dueño de sus propios servidores y, por tanto, no está expuesto a las exigencias futuras de Amazon, Google o Microsoft. Una inversión importante (e inteligente) que aplaudimos y que blinda su futuro del oligopolio que, de facto, se está formando en una de las infraestructuras más críticas de este siglo.

La generación de caja normalizada es muy superior a la reportada

Este nivel de inversión o “capex” es muy superior a la depreciación reportada en la cuenta de pérdidas y ganancias ($16.000mn vs $7.000mn). Como hemos explicado, esta diferencia se debe fundamentalmente a la sobreinversión que Facebook está acometiendo para desarrollar su propia infraestructura. Una inversión que le va a permitir asegurar una buena experiencia a sus usuarios y el control total de su plataforma en el futuro.

Estos altos niveles de inversión no son permanentes. Conforme el crecimiento en ventas vaya ralentizándose, la inversión en infraestructura disminuirá y acabará asemejándose mucho más a los niveles de depreciación reportados. Si queremos calcular el flujo de caja “normalizado” que es capaz de generar Facebook, es necesario realizar este ajuste.

En 2023 no creemos que las ventas se vayan a ralentizar mucho, todo lo contrario, pero nos parece que dos años son suficientes para estimar una cifra normalizada de sus inversiones. De este modo, proyectamos un “capex” como proporción de sus ventas en niveles del 11% (en línea con la depreciación normalizada). Unas ventas que, incorporando el crecimiento que esperamos para la categoría de publicidad online, estimamos en $150.000mn (el consenso de mercado está en $160.000mn). De igual modo, normalizamos los márgenes operativos en el 44% y llegamos a una generación de caja normalizada de alrededor de $48.000mn después de impuestos (y ajustando los programas de retribución en acciones como un gasto real).

A los precios de cotización actuales y teniendo en cuenta la caja en el balance, Facebook estaría cotizando con una rentabilidad del 6% sobre el flujo de caja que genera. Un nivel súper razonable para una compañía de esta calidad y que ofrece un crecimiento muy notable (y muy visible) durante los próximos años.

| Generación de Caja Normalizada ($mn) |

2023E |

| Ventas | 150.000 |

| EBITDA | 82.500 |

| % margin | 55% |

| Depreciación & Amortización = Capex de mantenimiento | 17.000 |

| % of sales | 11% |

| EBIT | 65.500 |

| % margin | 44% |

| Tax rate | 27% |

| Tax | 17.685 |

| Free Cash Flow normalizado ($mn) |

47.815 |

Antes de entrar a explorar el ingente valor oculto de Facebook (un valor que tampoco incorporan las valoraciones actuales), déjennos hacer una breve mención sobre el crecimiento que reportó en los resultados que se publicaron hace un par de semanas.

Las ventas publicitarias de la compañía en los tres primeros meses de 2021 crecieron un 46% hasta los $26.200mn, frente a los $17.700mn del primer trimestre de 2020. Para poner este crecimiento en contexto, diremos que este incremento de $8.500mn de un año frente a otro supera en $600mn los ingresos de todo el 2020 de competidores como Snap ($2.500mn), Pinterest ($1.700mn) y Twitter ($3.700mn) …juntos (!).

La inmensa opcionalidad de Facebook

Acabamos de ver cómo la parte “visible” de Facebook tiene atributos lo suficientemente poderosos como para justificar nuestra inversión, pero lo interesante del caso de la americana es la inmensa opcionalidad que ofrece. Una opcionalidad que proporciona, no sólo un potencial extraordinario, sino un margen (adicional) de seguridad muy importante.

Pocas cosas nos gustan más en BESTINVER que invertir en negocios que ofrezcan este tipo de opcionalidad. Parafraseando a Dennis Hong de ShawSpring Partners (4), entendemos la opcionalidad como el valor esperado de una inversión presente o futura que es desconocida o difícil de discernir por el mercado.

Un mercado que tiende a subestimar ese valor potencial por la complejidad a la hora de cuantificar dichas inversiones, pero haciendo caso a Albert Einstein, “no todo lo que cuenta se puede contar ni todo lo que se puede contar, cuenta.” La clave, pues, radica en intentar entender el orden de magnitud de esa opcionalidad, evaluar la oportunidad y contextualizarla con el tamaño actual de la compañía (y con su valoración).

En el caso de Facebook, creemos que hay tres avenidas de opcionalidad de tamaño muy relevante a las que el mercado está asignando poco o nulo valor precisamente por ser difíciles de cuantificar. Nosotros, humildemente, vamos a tratar de hacerlo -al menos direccionalmente- en lo que queda de post.

En primer lugar, tenemos que hablar de Whatsapp. Todo el mundo sabe que la aplicación no genera rentabilidad a día de hoy. El mercado ha descontado hace tiempo que Facebook no va a conseguir ganar dinero con ella. Nosotros no estamos tan seguros. Por primera vez, existen indicios de que las cosas pueden estar empezando a cambiar.

Estos indicios incluyen pruebas piloto con retailers en Brasil, como Via Varejo (compañía de la que somos accionista y conocemos en profundidad), que en el segundo trimestre del año pasado generó un 20% de sus ventas online a través de WhatsApp. O el acuerdo con Jio, uno de los mayores operadores de Telecomunicaciones en India. Un acuerdo que ofrece la posibilidad a los comercios de “JioMart” de vender sus productos directamente a través de Whatsapp.

Convertir WhatsApp en una “super app” global y monetizar todo el tráfico que fluye a través de la aplicación, algo parecido a lo que ha conseguido Tencent en China con WeChat y sus “Mini Programs”, es un objetivo complicado. Seguro. Complicado, pero no imposible.

WhatsApp tiene 2.000mn de usuarios mensuales vs. los 1.000mn que tiene WeChat. WeChat está generando transacciones por valor de $230.000mn (GMV) en su iniciativa de “Mini Programs” a pesar de contar por el momento “solo” con 400mn de usuarios (es una iniciativa relativamente nueva todavía). Creemos que este nivel de “GMV”, es decir, el importe total de todas las operaciones que se realizan en el Marketplace de WeChat, puede triplicar en los próximos años (el crecimiento en 2020 fue del 100%) vía aumento de usuarios y volumen transaccionado, llegando a niveles de $750.000mn.

Si asumimos que Facebook es capaz de alcanzar un volumen similar con WhatsApp (a pesar de tener el doble de usuarios que WeChat) y aplicamos un “take rate” o comisión del 1.5% sobre dicho volumen, estaríamos hablando de ventas incrementales potenciales de $11.000mn (frente a los $86.000mn de ventas reportadas en el año 2020). Unas ventas incrementales que serían prácticamente puro beneficio, ya que hay muy poco coste asociado. Si asumimos un “dropthrough” de un 90%, podríamos estar hablando de un beneficio operativo adicional de $10.000mn (frente a los $33.000mn reportados en 2020) o un 30% de incremento potencial.

| Monetización WhatsApp | Conservador | Central | Optimista |

|---|---|---|---|

| GMV ($mn) | 500.000 | 750.000 | 1.000.000 |

| take rate | 1,00% | 1,50% | 2,00% |

| Ventas ($mn) | 5.000 | 11.250 | 20.000 |

| Margen incremental | 90% | 90% | 90% |

| EBIT ($mn) | 4.500 | 10.125 | 18.000 |

- Facebook Shops e Instagram Checkout

En segundo lugar, tenemos que hablar de la monetización del comercio social a través de las iniciativas de “Facebook Shops” e “Instagram Checkout”. En este caso, no se trata de una iniciativa experimental o que no haya sido explorada por nadie más. En China y la mayor parte del sudeste asiático el comercio social es una realidad visible desde hace mucho tiempo (Taobao es su principal referente).

Nos parece una tendencia imparable y está llegando a Occidente. En nuestra opinión, Facebook tiene la plataforma perfecta para liderar y monetizar esta oportunidad.

Las inversiones que la compañía está realizando en este ámbito son muy importantes. El primer paso ha sido el lanzamiento de “Facebook Shops”, una iniciativa que permite a las marcas que se anuncian en Facebook establecer una tienda virtual en la plataforma y vender directamente su producto en la misma. De manera parecida, Facebook ha desarrollado y mejorado “Instagram Checkout”, de forma que los millones de clientes que utilizan la aplicación a diario puedan comprar productos o servicios directamente sin salir de ella.

Con estas nuevas funcionalidades de ecommerce, el negocio de Facebook se vuelve mucho más valioso. Imaginen la propuesta de valor que ofrece a sus clientes (los anunciantes). Éstos van a poder seguir perfectamente el camino desde que se genera el lead inicial de venta de su producto hasta que se completa la transacción del mismo. Una trazabilidad total (el cliente final no abandona en ningún momento la plataforma) que les proporciona una medición incomparable de la efectividad y el retorno de las inversiones publicitarias que realizan en Facebook.

Es difícil poner números a esta oportunidad por el momento de desarrollo en el que estamos, pero por hacer algún paralelismo, Amazon ha conseguido crear un negocio de publicidad en su plataforma de $30.000mn de ventas anuales, creciendo al 70%. Creemos que Facebook puede conseguir algo similar a medio plazo. Estaríamos hablando de unas ventas de alrededor de $25.000mn, un 30% de sus ventas actuales, pero con una rentabilidad de prácticamente el 100%, ya que no hay apenas gastos incrementales asociados. Asumiendo nuevamente un 90% de “dropthrough”, el Ebit adicional que podría conseguir sería de $22.500mn (frente a un Ebit reportado en 2020 de $33.000mn), un 70% de incremento potencial desde los niveles actuales. Una locura.

Una locura -o no tanto- ya que en los últimos resultados publicados (1Q 2021) se empieza a atisbar la tracción que están consiguiendo estas nuevas funcionalidades de “Facebook Shops” e “Instagram Checkout”. La división “EE.UU. & Canada” ha tenido unos ingresos muy por encima de lo esperado y es justo en estas geografías donde se han lanzado con más fuerza las herramientas de comercio social que acabamos de describir. Según la compañía, a finales de marzo la iniciativa "Shops" contaba ya con 250mn de usuarios mensuales.

| Monetización Comercio Social | Conservador | Central | Optimista |

|---|---|---|---|

| Ventas ($mn) | 15.000 | 25.000 | 30.000 |

| Margen incremental | 90% | 90% | 90% |

| EBIT ($mn) | 13.500 | 22.500 | 27.000 |

- Realidad Virtual y Realidad Aumentada

En tercer y último lugar tenemos el desarrollo de la plataforma de realidad virtual y realidad aumentada. Una oportunidad a más largo plazo, más complicada de cuantificar, pero muy interesante (a la vez que apasionante).

Analizando la historia de la informática, más o menos cada 15-20 años surge un nuevo desarrollo que se integra mejor con la tecnología del momento y con nuestra vida diaria. Empezamos con los primeros ordenadores (que ocupaban una nave industrial), de ahí pasamos al ordenador personal, luego llegó internet, los teléfonos inteligentes y estamos inmersos en la era de las “Apps”.

Mark Zuckerberg defiende que la próxima plataforma o el próximo desarrollo tecnológico de calado va a ser la realidad virtual y la realidad aumentada. Una tecnología que empieza a estar muy presente en el gaming y que va extendiéndose lentamente a otros ámbitos (seguridad, comercio, educación). La idea es que, dentro de unos años, a la hora de reservar un hotel, por ejemplo, en lugar de entrar en la App de Booking de nuestro móvil, utilicemos la aplicación de Booking en un dispositivo de realidad virtual. De esta forma podremos “ver” las habitaciones directamente, la piscina del hotel, las vistas desde nuestra habitación, etc.

En la actualidad, la era de las aplicaciones en el móvil, Apple y Google tienen un duopolio con sus sistemas operativos iOS y Android. Todas las aplicaciones que utilizamos están incorporadas en alguna de sus plataformas y los dos gigantes americanos son los únicos capaces de monetizarlas. La idea de Zuckerberg es que, en el futuro, las Apps de móvil dejen paso (o convivan) con una nueva plataforma basada en la realidad virtual. Facebook es el líder indiscutible en el desarrollo de esta nueva plataforma.

En el último trimestre del año pasado Facebook lanzó “Oculus Quest 2”, consideradas las primeras gafas de realidad virtual de alta calidad a un precio razonable ($300 de media). Haciendo unos cuantos cálculos con los números reportados, estimamos que se han vendido cerca de 1.7mn de dispositivos en un solo trimestre. Han tenido una acogida buenísima entre el público y todo apunta a que pueden convertirse en el primer hardware de realidad virtual de uso masivo.

Atendiendo a los datos de la plataforma distribuidora de videojuegos Steam, éstos muestran a Facebook con un 60% de cuota en el mercado de los dispositivos hardware de realidad virtual. Parece que la apuesta de Facebook, al menos en cuanto a liderazgo relativo, está obteniendo sus frutos. El gigante norteamericano se toma está oportunidad muy en serio, como se puede deducir al observar que un 20% del total de su plantilla (10.000 empleados), trabajan a día de hoy en las áreas de realidad virtual y realidad aumentada.

Facebook tiene, además, una enorme ventaja en lo que a desarrolladores se refiere. Al haber sido los primeros en apostar por esta nueva tecnología y los primeros en intentar obtener esa “masa crítica” de usuarios, han conseguido atraer un gran número de desarrolladores hacia su plataforma de realidad virtual. Desarrolladores que crean sus propias “Apps” en el ecosistema de Facebook y que, a su vez, atraen a más consumidores. En las últimas semanas hemos conocido cómo Facebook acaba de empezar a ofrecer a estos desarrolladores la posibilidad de lanzar suscripciones para sus aplicaciones de realidad virtual.

Queda por ver cómo de grande va a ser la tarta de la realidad virtual y cuánto tardará esta tecnología en ser adoptada por los potenciales clientes. Lo que es indudable es que el movimiento hacia las suscripciones acelera la monetización de las aplicaciones y ancla el porvenir financiero de muchos desarrolladores, lo que a su vez atrae a más desarrolladores a la plataforma. Un círculo virtuoso que otorga a Facebook una ventaja indudable en un campo absolutamente virgen y que representa una oportunidad fantástica de negocio para las próximas décadas.

Es difícil poner un número a esta oportunidad. Se estima que en 2020 Apple y Google generaron $110.000mn de ingresos a través de la App Store ($70.000mn) y la Play Store ($40.000mn). No sabemos qué tamaño va a tener el ecosistema de realidad virtual, pero sí sabemos que Facebook tiene intención de ser un jugador muy relevante en este ámbito (al contrario de lo que ha sucedido en la era móvil, dominada por Apple y Google).

Asumiendo que en el futuro el mercado alcanza un tamaño de $70.000mn y que Facebook se hace con un tercio del mismo (frente a casi el 60% que tiene actualmente), estaríamos hablando de unas ventas potenciales de $23.000mn. Unas ventas, otra vez, con un margen operativo muy elevado, ya que una vez construida la plataforma apenas hay gastos incrementales. Si utilizamos el margen operativo típico que obtiene una compañía de software (50%), estaríamos hablando de un Ebit “potencial” de casi $11.500mn, es decir, un tercio del reportado en la actualidad.

| Monetización AR/VR | Conservador | Central | Optimista |

|---|---|---|---|

| Mercado potencial ($mn) | 50.000 | 70.000 | 110.000 |

| Cuota de mercado de Facebook (%) | 20% | 33% | 50% |

| Ventas potenciales Facebook ($mn) | 10.000 | 23.100 | 55.000 |

| Ebit Mg (%) | 50% | 50% | 50% |

| Ebit ($mn) | 5.000 | 11.550 | 27.500 |

El tamaño de la oportunidad es enorme

Somos perfectamente conscientes de que nuestro análisis está lleno de hipótesis. Estamos igualmente seguros de que hay iniciativas que pueden no funcionar o desarrollarse de manera distinta a como las estamos proyectando. Faltaría más. Pero lo interesante de este ejercicio, como decíamos hace un rato, es tratar de observar el orden de magnitud de la oportunidad y compararlo con el valor de mercado actual de Facebook (sin olvidar el hecho de que no estamos pagando NADA por esta opcionalidad).

Combinando las tres iniciativas que les acabamos de describir, en el escenario base obtenemos unas ventas incrementales potenciales de más de $59.000mn y un beneficio operativo de más de $44.000mn (un 135% del beneficio operativo reportado por Facebook en FY20). Si a este beneficio le aplicamos un múltiplo de 15 veces, estaríamos hablamos de una creación de valor potencial de $663.000mn frente a la capitalización actual de FB de $870.000bn, es decir, un 76% de “valor opcional” adicional por el que no estamos pagando absolutamente nada.

En el escenario más conservador, con unas ventas de $30.000mn y un Ebit de $23.000mn, la oportunidad que les acabamos de describir representaría más de un cuarto del valor actual de Facebook. En el escenario optimista (ventas 105.000mn y Ebit 72.500mn), la creación de valor potencial ascendería a los $367 por acción, frente al precio de Facebook a día de hoy de $300.

Podemos hacer todo tipo de cábalas sobre los escenarios, las magnitudes, las rentabilidades o los múltiplos que le queremos otorgar a estas oportunidades. Lo importante (y lo fantástico) es recordar que son gratuitas.

| Oportunidad Monetización Total | Conservador | Central | Optimista |

|---|---|---|---|

| Oportunidad Total Ventas ($mn) | 30.000 | 59.350 | 105.000 |

| Oportunidad Total EBIT ($mn) | 23.000 | 44.175 | 72.500 |

| EBIT múltiplo | 10 | 15 | 20 |

| EV Potencial ($mn) | 230.000 | 662.625 | 1.450.000 |

| Potencial por acción | 80 | 231 | 367 |

| % sobre el precio actual | 26% | 76% |

167% |

Los riesgos de nuestra inversión en Facebook

Nuestra inversión en Facebook no está exenta de riesgos. Ninguna lo está. Éstos nada tienen que ver con la materialización de estas aventuras que acabamos de describir. Como saben, en nuestra opinión no están descontadas en los precios actuales de Facebook.

El mayor riesgo que observamos, al igual que ocurre con cualquier medio de comunicación, es que el interés que suscitan sus programas, en este caso sus aplicaciones (Blue o Instagram) decaiga. Es decir, que dejen de ser relevantes o interesantes para el consumidor y se produzca una caída en su utilización que cercene la capacidad de Facebook de ofrecer un producto valioso a sus clientes, los anunciantes.

Esto puede pasar bien porque aparezca una nueva plataforma que acabe por acaparar la atención y el interés de los usuarios actuales de Facebook, o bien porque se produzca un nuevo filtrado de datos que genere el rechazo y la inseguridad de éstos. No creemos que estas amenazas sean inminentes a día de hoy, pero son peligros que existen y que tratamos de vigilar y acotar.

Otro riesgo muy comentado en el mercado es el riesgo regulatorio. Dudamos mucho que esta amenaza pueda desembocar en una pérdida permanente de capital en nuestra inversión. Todo lo contrario. Un escenario de mayor escrutinio regulatorio cuyo resultado final sea la desagregación de Facebook en múltiples activos (Whatsapp por un lado, Instagram por otro, Facebook Blue por otro, etc) sería incluso beneficioso para la acción.

Si Instagram fuese una compañía cotizada independiente podría valer entre $500.000mn y $600.000mn (aplicando múltiplos de negocios comparables con una base de ingresos que estimamos puede ser cercana a $50.000mn el año que viene). El resto de Facebook, con unas ventas de $80.000mn en 2022 y un margen operativo del 50% (negocio más maduro pero muy rentable), estaría generando alrededor de $40.000mn de Ebit y $30.000mn de beneficio después de impuestos. Aplicando un múltiplo de 18x a ese negocio (que creemos que es razonable teniendo en cuenta que es un negocio que sigue creciendo, no tiene deuda y tiene un retorno sobre el capital de más del 40%) nos daría un valor de $540.000mn.

Dicho de otro modo, valorando Instagram en $500.000mn y la caja neta que esperamos que Facebook tenga el año que viene ($120.000mn), estaríamos comprando Facebook Blue y Whatsapp por $230.000mn, lo que equivale a un PER de 7,7x (sin tener en cuenta la potencial monetización de Whatsapp).

La Valoración no representa un obstáculo, sino una oportunidad

Facebook es una compañía extraordinaria. Estamos hablando de un negocio que obtiene márgenes brutos de más del 80% y márgenes operativos superiores al 40%. Los retornos que obtiene sobre el capital también son absolutamente excepcionales, del 40% (por cada 100 euros que emplea recupera 40). No sólo eso, es que, además, es capaz de crecer de manera muy notable sin prácticamente capital adicional. Como les decíamos, es ciertamente extraordinaria.

Sabemos las dudas que albergan algunos inversores en Valor sobre los méritos de nuestra inversión en Facebook. Dudas que se circunscriben al ámbito “ibérico”, puesto que una buena parte de nuestros homólogos internacionales parecen haber abandonado (hace tiempo ya) todas las reticencias y aprecian las innegables virtudes del gigante americano. Solo hace falta echar un vistazo a su accionariado y descubrir inversores en Valor tan reconocidos y tan brillantes como Franklin Templeton, Baupost, Dodge & Cox, First Eagle, Artisan, FPA, etc.

Es indudable que el negocio de Facebook no parece tan seguro como el de Nestlé o el de cualquier empresa consolidada de consumo con el que uno duerme a pata suelta. Su valoración tampoco lo es, por cierto. Estamos hablando de una compañía con un crecimiento esperado de ventas en los próximos años de más del 20%, que este año va a acabar con más de $80.000mn de liquidez en el balance (un 10% de su valor en bolsa), con una posición competitiva inigualable a día de hoy y que cotiza con una rentabilidad sobre su flujo de caja libre normalizado del 6%. Una valoración más que razonable, como también lo es un múltiplo de EV/Nopat -un PER ajustado por caja- de este año de 22x (no 100x, ni 35x). Un PER que el año que viene se va a convertir en 17x y el siguiente en 13.5x (no estamos hablando de dentro de 15 años, sino de pasado mañana).

Podrá gustar más o menos su modelo de negocio, pero la valoración no parece un impedimento insalvable para no interesarse por Facebook. Todo lo contrario.

No sólo eso, es que estos números que describimos no reflejan la (enorme) opcionalidad que hemos comentado con ustedes a lo largo de este artículo. Una opcionalidad que podría representar prácticamente “otro” Facebook. Nos referimos a la capacidad de monetizar Whatsapp, una vía muy importante de crecimiento que está empezando a explorar justo ahora. Como lo es, también, la oportunidad que representa el comercio social dentro de su plataforma. Una oportunidad que ya es una realidad y que seguro vamos a empezar a contabilizar en los próximos años. Sin olvidar las infinitas posibilidades de interacción y negocio que ofrece para las próximas décadas la realidad virtual. Una nueva tecnología en la que Facebook goza de una ventaja competitiva indudable.

El Valor de la Opcionalidad

Como les decíamos al principio de este post, Tom Russo nos enseñó la importancia de pensar a largo plazo y tratar de valorar aquello que no se ve (pero se sospecha que eventualmente llegará). Nos pareció en su momento -y nos parece ahora- una lección importante para justificar la inversión en compañías excepcionales con múltiplos de valoración (aparentemente) exigentes.

Compañías capaces de inventar nuevas vías de generación de riqueza para sus propietarios. Caminos que no son visibles en el presente, pero en los que invierten una cantidad importante de recursos y tiempo en búsqueda de oportunidades a largo plazo. Apuestas arriesgadas, que no tienen un retorno garantizado y que muy pocas compañías se pueden permitir sin menoscabar el valor que generan hoy para sus clientes y sus accionistas. Facebook es una de ellas.

Los inversores en Valor tenemos dificultades con las valoraciones altas. Es nuestra naturaleza. Reconocer este sesgo y aprender de las innumerables enseñanzas que en este ámbito nos han proporcionado inversores como Warren Buffett (o el propio Tom Russo) nos ha permitido invertir en un determinado tipo de compañías (estupendas) que, normalmente, no cotizan con valoraciones aparentemente atractivas. No reconocer este problema o no evolucionar en nuestra forma de ver las inversiones nos condena a un determinado tipo de empresa (o de cartera) que no suele tener ante sí una gran opcionalidad.

Pero esta opcionalidad hay que ponderarla. Claro. No debemos pagar cualquier precio por ella. En nuestra opinión, todo inversor en Valor debe hacerse la siguiente pregunta: ¿Qué grado de desconexión entre el precio y el valor intrínseco de una compañía es necesario para suscribir este tipo de opcionalidad? En BESTINVER nos la formulamos constantemente. En el caso de Facebook la respuesta es clara. No observamos ninguna desconexión. Sus múltiplos actuales no necesitan calibrarse para determinar cuánto estamos dispuestos a pagar por esa opcionalidad. Los atributos que podemos observar y cuantificar en la actualidad justifican los precios a los que cotiza a día de hoy.

Dicho de otra forma, la inmensa oportunidad que nos brinda para las próximas décadas junto con el margen de seguridad que nos proporciona hoy, constituyen el Valor de la Opcionalidad de Facebook. Un Valor formidable por el que no tenemos que pagar, pero del que, indudablemente, nos queremos beneficiar.

Atentamente,

Equipo de Inversión de BESTINVER

Notas

Nota 1: Fuente: presentación de resultados de la compañía (4Q20). Se define usuario diario activo (daily active user, en inglés) como un usuario registrado de Facebook, Instagram, Messenger, y/o WhatsApp que ha visitado por lo menos una de estas aplicaciones a través de un dispositivo móvil, navegador web o navegador móvil.

Nota 2: Excluye el impacto de $5.000mn de gastos legales relacionados con el acuerdo alcanzado con el FTC americano en 2019.

Nota 3: Excluye el impacto de $550mn en 4Q19 de gastos legales relacionados con el Illinois Biometric Information Privacy Act litigation.

Nota 4: Shawspring Partners (20 de Noviembre de 2020): Our definition of Optionality is derived from that of Real Options, which are defined as “an economically valuable right to make or else abandon some choice that is available to the managers of a company, often concerning business projects or investment opportunities.” These options are “real” because, unlike most financial options, Real Options are typically tangible or intangible assets, like a factory or software, instead of financial instruments. While Real Options are relevant from the perspective of the business manager, we are interested in defining this phenomenon from the investor’s perspective. As a result, we modify the definition to be “the expected value of a current or future investment that is unknowable or difficult for the market to discern.” We define the latter as “Optionality”.

Aviso legal:

Esta publicación ha sido elaborada por Bestinver Gestión, S.A. SGIIC, (“Bestinver Gestión”) para el público en general. Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal. La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Bestinver Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso. Ni Bestinver Gestión ni ninguno de sus empleados o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido. Bestinver Gestión, cualquier otra empresa de su grupo y/o cualquiera de sus directivos, consejeros o empleados pueden, en la medida permitida por la ley, tener una posición o estar interesados de otro modo en cualquier transacción o inversión directa o indirecta, o prestar o solicitar negocios a cualquier empresa mencionada en este documento. Como consecuencia de ello, Bestinver Gestión puede tener un conflicto de interés. Para cualquier información adicional sobre los productos de inversión de Bestinver Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de BESTINVER www.bestinver.es o solicitar una copia de éstos en la siguiente dirección de correo electrónico: bestinver@bestinver.es.

Volver al blog