Carta a nuestros inversores – cuarto trimestre 2020

Cuarto trimestre 2020

![]()

Ya está disponible la Carta Trimestral donde nuestros gestores explican con detalle la evolución de las carteras a lo largo del último trimestre de 2020.

Editorial Equipo de Inversión

![]()

Estimados inversores,

Comenzamos nuestra última carta del año con un nuevo recuerdo a las víctimas del COVID-19 y sus familiares y mostrando nuestro agradecimiento a todas las personas que siguen luchando contra el virus. Dejamos atrás un 2020 para el olvido que, sin embargo, nos ha brindado una buena oportunidad para reflexionar y revisar algunas de nuestras prioridades.

La pandemia ha mostrado la vulnerabilidad de nuestra sociedad, pero también ha hecho visibles enormes dosis de compasión, solidaridad y honestidad. Estos valores e iniciativas no solo han representado un dique de contención frente a la adversidad de estos tiempos, sino que sirven de estímulo para impulsar la búsqueda de nuevas y mejores formas de cooperación, de gestión, de hacer política o negocios que, en última instancia, tendrían que ser el legado de una pandemia que, por fortuna, parece que tiene fecha de caducidad.

Decimos que parece que tiene fecha de caducidad porque los resultados de las vacunas de Moderna y de Pfizer —que han demostrado una protección altamente eficaz contra el virus— han permitido a ciudadanos e inversores vislumbrar el principio del fin de la pandemia. Este catalizador, junto con el desenlace de las elecciones americanas y unos bancos centrales omnipresentes, han hecho que el comportamiento de los mercados de renta variable haya sido francamente positivo en la última parte del año.

Todos nuestros fondos han registrado ganancias en el trimestre, siendo estas muy significativas en las estrategias más expuestas al ciclo y que peor desempeño habían tenido en la primera mitad del año. Como comentábamos con ustedes en nuestra XIX Conferencia Anual de Inversores, el posicionamiento del mercado y las valoraciones relativas eran muy extremas, por lo que la rotación a la que hemos asistido ha sido comprensiblemente intensa.

ENSEÑANZAS DE 2020

Son varias las conclusiones que podemos extraer de estos últimos meses de un 2020 que pasará a la historia.

La primera —crucial— es la importancia de estar invertidos. En Bestinver hemos realizado un estudio que demuestra cómo un inversor de Bestinver Internacional que se hubiera perdido los mejores 10 días del fondo de la última década, habría visto reducida su rentabilidad a la mitad, del 7.6% anual compuesto al 3.2%. Si en vez de 10 hubiesen sido 30 días, estaríamos hablando de una rentabilidad negativa. El impacto, como ven, es tremendo y pone de manifiesto lo importante que es observar nuestro ahorro, sobre todo en los momentos más duros, nunca como si fuese una foto (que refleja un instante) sino como una película (a largo plazo).

A través de nuestros fondos ustedes son dueños de buenos negocios, bien gestionados y prudentemente financiados. Cabe esperar, por tanto, que los bienes o servicios que prestan a la sociedad sigan siendo valiosos por mucho tiempo. Sin olvidar que los equipos gestores invierten tiempo y dinero en mejorar la flexibilidad y la productividad de sus operaciones. Por tanto, la capacidad de generar valor para la sociedad y, en consecuencia, para nosotros —sus accionistas— puede verse debilitada por el ciclo económico, indudablemente, pero no dañada de forma permanente.

Existe una protección adicional que no debemos olvidar: el precio. ¿Qué queremos decir con esto? Que nuestro trabajo no solo consiste en buscar negocios que trabajen para nosotros en los buenos y en los malos momentos. Nuestro trabajo requiere también que proyectemos de manera prudente los resultados que van a generar esos negocios, que les exijamos una rentabilidad adecuada y que apliquemos después un margen de seguridad por si algo no sale como teníamos previsto o nos hemos equivocado en nuestro análisis. Solo entonces llegará el turno de esperar pacientemente a que el mercado nos brinde la oportunidad de comprar dichos negocios a unos precios que, después de nuestro análisis, consideramos adecuados.

Y la segunda enseñanza relevante es la constatación, una vez más, de lo importante que es la paciencia en el mundo de las inversiones. Este último trimestre ha puesto de manifiesto el valor que existía en un grupo de compañías o sectores que cotizaban con unos descuentos absolutamente exagerados y que ofrecían, a nuestro entender, una oportunidad de inversión extraordinaria. Un valor del que hemos podido aprovecharnos gracias a su paciencia y del que estamos seguros, volveremos a aprovecharnos en el futuro.

¿QUÉ ESPERAMOS DE 2021?

En cuanto al año que ahora comenzamos, el consenso espera una primera mitad difícil en lo económico debido a la todavía frágil recuperación de la actividad y, sin embargo, un mercado que continúe ofreciendo rentabilidades positivas. Hay bastante unanimidad —ahora sí— en que el grupo de acciones que integran los índices globales del estilo “Valor” van a tener un mejor comportamiento que las del estilo “Crecimiento”.

Este tipo de cábalas nos parecen ejercicios meritorios de extrapolación del presente, pero lo más importante es que son absolutamente irrelevantes a la hora de invertir. Tal vez lo sean si lo que uno está haciendo es especular. Generan ruido y volatilidad, lo cual propicia que muchos inversores —mejor dicho, especuladores— acaben abandonando los mercados cuando estos no hacen aquello por lo que habían apostado. En Bestinver vemos estos movimientos como una trasferencia de oportunidad (y de valor) de una parte del mercado hacia nosotros (hacia ustedes) para la construcción de unas mejores carteras.

La situación sigue siendo extraordinariamente complicada. Son necesarias, por tanto, elevadas dosis de prudencia, luces largas y ser conscientes de que la pandemia ha representado, y sigue representando, un desafío mayúsculo para la economía y la sociedad. Pero, al mismo tiempo, debemos reconocer que ha supuesto un acelerador de tendencias y un catalizador de cambios que nos deben encaminar hacia un mundo diferente, un mundo en el que desde Bestinver confiamos y trabajamos para que sea mejor.

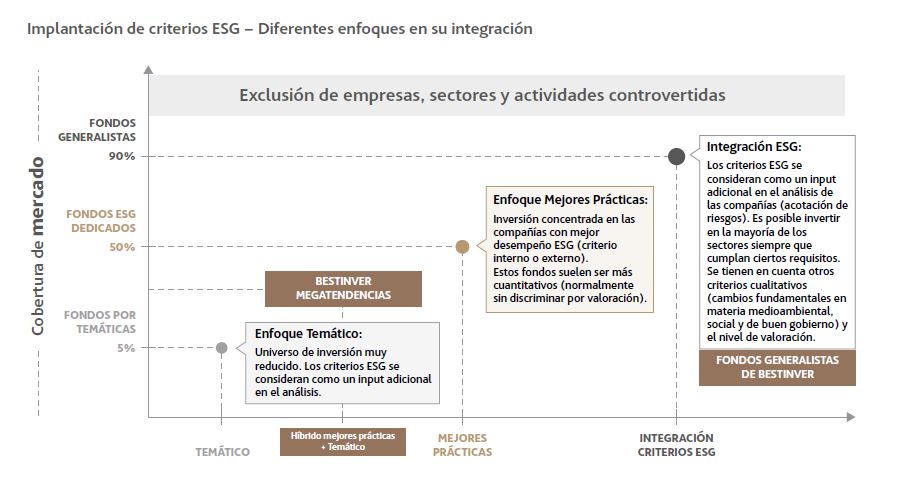

INCORPORACIÓN DE CRITERIOS ESG

El pasado septiembre, en nuestra XIX Conferencia Anual de Inversores, anunciábamos nuestro compromiso de incorporar criterios ambientales, sociales y de buen gobierno —ESG, por sus siglas en inglés— en la gestión de todos nuestros fondos y estrategias de inversión. Criterios que encajan a la perfección con los pilares de nuestra filosofía de inversión: el análisis fundamental, la gestión del riesgo y el largo plazo.

Es importante señalar que esta integración nos va a ayudar —nos está ayudando— a identificar, acotar y valorar riesgos adicionales en las empresas que analizamos en la búsqueda de maximizar la rentabilidad de nuestros fondos en el largo plazo.

Creemos firmemente que, en nuestra calidad de gestores de sus ahorros, tenemos un papel que jugar en el impulso hacia un mundo más próspero y sostenible a través de las empresas en las que invertimos, asignando nuestro capital a aquellas que no solo generan rentabilidad financiera, sino que contribuyen de forma positiva a la sociedad.

En todo este proceso, Bestinver va a contar con recursos específicos de ESG que complementen y potencien nuestras capacidades para conocer en mayor profundidad los modelos de negocio que analizamos. Vamos a reforzar nuestro análisis con la incorporación de proveedores externos de primer nivel, siendo responsabilidad del equipo de inversión examinar e interpretar sus ratings e incorporarlos a las decisiones de inversión. Adicionalmente, hemos desarrollado un sistema interno de calificaciones que pondera la importancia de estos factores, que se considerarán un input adicional a la hora de asignar un valor intrínseco a las compañías que analizamos.

Para poder ser consideradas dentro del universo de inversión de Bestinver, aquellas compañías más controvertidas en materia de ESG necesitarán disponer de una hoja de ruta clara para mejorar su desempeño en este ámbito (hitos cuantificables hacia la descarbonización, retribuciones ligadas al cumplimiento de ciertos objetivos, cambios en el gobierno corporativo que garanticen buenas prácticas en la organización, etc.). Las exclusiones estarán centradas en aquellas compañías donde creemos que estas mejoras no son posibles por la naturaleza de sus negocios o por la falta de acción e iniciativa de su equipo gestor.

Bestinver también se compromete a influir proactivamente en las compañías en las que invierta mediante políticas y acciones que documentaremos y reportaremos de forma periódica a nuestros partícipes y al mercado.

ESG Y LA INVERSIÓN EN VALOR

Incorporar estos valores refuerza nuestra filosofía de inversión en Valor. La agenda ESG no debe comprometer la rentabilidad y la creación de riqueza sino promoverla e impulsarla. No se trata de anteponer la consecución de una serie de factores socio medioambientales a la responsabilidad fiduciaria que tenemos con ustedes. Se trata de mejorar nuestro desempeño como ahorradores, influyendo y mejorando la cultura corporativa de las empresas y vinculándonos con aquellas que fomentan prácticas responsables con el medioambiente, con sus empleados, con sus proveedores, y, por supuesto, con sus accionistas.

Que una empresa o industria trate de servir a la sociedad lo mejor que pueda, o que si no lo está haciendo ahora tenga un plan creíble para hacerlo sin destruir valor a largo plazo para el accionista, es, clara y objetivamente, un aspecto positivo para todos. Si todo eso está descontado en el precio actual —y por tanto no existe valor— o si los planes no se cumplen o lo hacen a expensas de la generación de riqueza de los propietarios —y por tanto destruyen valor—, es una discusión completamente diferente.

En Bestinver lo tenemos claro. No tenemos ningún problema en comprar una compañía cuyas credenciales ESG sean maravillosas, si está barata. Tampoco lo tenemos en comprar otra cuyo perfil ESG no es actualmente el mejor —pero creemos que lo va a mejorar—, si está barata. Evidentemente, no exigimos la misma rentabilidad a una u otra y esta, por descontado, depende de otros muchos factores, pero en ambos casos exigimos que el precio que paguemos por ellas sea inferior al valor real de sus negocios. Esto es lo que define a un inversor en Valor.

Se trata de hacer lo correcto. Nos parece un desacierto y un error fundamental esta manía de etiquetar y enfrentar un concepto —el Valor— con una serie de atributos como son el crecimiento, la sostenibilidad, la gobernanza, la calidad, todos ellos, en este caso, absolutamente maravillosos. Bestinver no va a entrar en este tipo de discusiones fútiles. Lo que creemos que es mejor para ustedes —y para todos— es intentar ser relevantes, tener impacto en la toma de decisiones, identificar riesgos y oportunidades y conectar, a fin de cuentas, las agendas ESG con la competitividad, la diferenciación y la rentabilidad. Ingredientes, todos ellos, indispensables para la creación —sostenible— de valor.

Al igual que nosotros con la gestión de sus inversiones, creemos que una compañía sin competencias definidas y adecuadas en materia medioambiental, social y de buen gobierno no está debidamente preparada para proteger y promover la creación de valor a largo plazo. Para determinar estas capacidades utilizaremos el análisis fundamental, la base de todas nuestras decisiones de inversión. Trataremos, por tanto, de identificar aquellos parámetros que nos ayuden a acotar los riesgos financieros y no financieros en los que incurrimos a la hora de invertir en un negocio. De manera similar, trabajaremos para cuantificar aquellas variables que determinen la sostenibilidad de su posición competitiva, su crecimiento o su rentabilidad. En el fondo, nada de esto es nuevo para nosotros. Es seguir haciendo, tal vez de manera algo más explícita y documentada, lo que hemos hecho desde siempre: estudiar cuantitativa y cualitativamente los diferentes aspectos que hacen que una compañía sea valiosa.

LAS VENTAJAS COMPETITIVAS DE BESTINVER

Una mayor concienciación por parte de la sociedad y un marco regulatorio más estricto han hecho que asistamos a un proceso de explicitación de las agendas ESG de la mayoría de las compañías cotizadas. Existe el riesgo, en algunos casos, de que este ejercicio se convierta en un mero formalismo cuyo objetivo sea atraer flujos de inversión (o de financiación). Esto es, cumplir con un expediente que permita resultar calificado en vez de cualificado.

Resulta de vital importancia, por ende, que los ahorradores hagamos nuestros deberes y seamos capaces de discernir lo que es importante de lo que no lo es, es decir, de discriminar prácticas loables y relevantes de otras que son absolutamente estériles o, peor, corruptas. En un mundo cada vez más dominado por la inversión pasiva, estos riesgos son muy significativos.

En Bestinver vamos a vigilar que las compañías en las que invirtamos tengan una clara voluntad de implementar políticas con criterios ambientales, sociales y de buen gobierno. Y vamos a vigilar, de igual modo, que estos planes resulten veraces, honestos y, sobre todo, respetuosos con las obligaciones fiduciarias que dichas compañías tienen con sus accionistas. Somos conscientes de que estas estrategias en ocasiones conllevarán sacrificios. Sacrificios que Bestinver aplaudirá y respaldará.

En un mundo tan cortoplacista, que juzga estrategias corporativas de calado en trimestres en vez de años, que busca rédito instantáneo en inversiones sin los periodos necesarios de maduración, en unos mercados en los que observamos, con estupor, cómo el periodo medio de tenencia de las acciones por parte de los “inversores” es de menos de 5 meses, la cultura corporativa de Bestinver es reconocida por las empresas que tratan de generar valor a largo plazo.

Tenemos una ventaja competitiva que sabemos y debemos explotar. Nuestro tamaño y nuestra filosofía de inversión, gracias a su confianza y su respaldo, importan. Somos la primera gestora independiente de este país y tenemos un accionista de referencia que proporciona solidez y permanencia. Todo esto hace que en muchos casos seamos un accionista relevante de las compañías en las que invertimos. Este privilegio —y también responsabilidad— nos permite proponer ideas a los equipos gestores y supervisar sus estrategias y el impacto que estas tienen en la generación de valor para sus accionistas y para la sociedad en su conjunto.

No es el propósito de esta carta hablar de la gestión pasiva (expresión que tiene todas las trazas de ser un oxímoron), pero parece difícil realizar este trabajo discriminatorio y exhaustivo que les estamos describiendo de manera pasiva. Del mismo modo, no parece posible replicar pasivamente nuestra implicación con los equipos directivos que les acabamos de describir. Tenemos la impresión de que la gestión activa y la inversión que integra criterios ESG deben ir de la mano los próximos años.

UNA OPORTUNIDAD QUE DEBEMOS APROVECHAR

Como les decíamos al principio, la pandemia nos ha brindado un tiempo para la reflexión. Sabemos que toda crisis representa una oportunidad. De cómo reaccionemos después de esta dependerá el modelo de sociedad hacia el que queremos progresar.

La incorporación más exhaustiva y formalizada en nuestro proceso de análisis de los criterios ESG, además de servirnos como herramienta adicional para mejorar la gestión del riesgo y rentabilidad de sus carteras, representa nuestra contribución para acelerar la construcción de un mundo mejor. No se trata de un deseo latente o una aspiración, sino una apuesta firme por la inversión en negocios más sostenibles que aspiren a la creación de riqueza sin renunciar al progreso social y al respeto medioambiental.

En Bestinver vamos a seguir proporcionándoles herramientas con las que componer sus ahorros a largo plazo, pero aspiramos a que, a partir de ahora, nos vean también como el vehículo desde el que favorecer y canalizar los cambios que propicien un mayor bienestar a las generaciones actuales y futuras. Ustedes con su ahorro y nosotros con la gestión de este, vamos a ser capaces de impulsar las indudables sinergias que existen entre el éxito corporativo y el progreso de la sociedad en su conjunto. No se nos ocurre una mejor herencia de una pandemia que, gracias al esfuerzo de todos, parece que ya tiene fecha de caducidad.

NUEVO FONDO DE INFRAESTRUCTURAS

A nivel corporativo, nos congratula informarles del lanzamiento de Bestinver Infra, nuestro fondo de capital riesgo que invierte en Infraestructuras. Los bajos tipos de interés y la evolución de este tipo de activos al margen del ciclo económico suponen un atractivo para quienes buscan diversificar sus inversiones. Bestinver Infra proporcionará acceso tanto a inversores institucionales como a particulares a la inversión global en infraestructuras de alta calidad.

La gestión del fondo estará liderada por Francisco del Pozo y su experimentado equipo, que seguirán los principios comunes de todo Bestinver: el análisis fundamental, la gestión adecuada del riesgo y el horizonte temporal compartido entre inversores y gestores.

Les dejamos con el comentario de gestión de cada uno de nuestros fondos en el que tendrán la oportunidad de conocer de manera individualizada la visión de sus gestores y los principales movimientos realizados en las carteras.

Atentamente,

Equipo de inversión

BESTINVER