Cuentos y cuentas: El lenguaje de la contabilidad

La contabilidad es el lenguaje con el que las empresas escriben sus propias historias. Estas pueden estar basadas en hechos reales o ser pura ficción, expresar mensajes con claridad o esconderlos entre líneas y tener un final feliz o ser un cuento de terror. En cualquier caso, es el lector quien debe juzgar el auténtico valor de la historia destilando cada palabra hasta entender su verdadero significado. Esta destilación, que en las obras literarias emplea herramientas de análisis sintáctico, crítico o estilístico, en las obras contables se realiza mediante el análisis financiero.

15/07/2024

La contabilidad es el lenguaje con el que las empresas escriben sus propias historias. Estas pueden estar basadas en hechos reales o ser pura ficción, expresar mensajes con claridad o esconderlos entre líneas y tener un final feliz o ser un cuento de terror. En cualquier caso, es el lector quien debe juzgar el auténtico valor de la historia destilando cada palabra hasta entender su verdadero significado. Esta destilación, que en las obras literarias emplea herramientas de análisis sintáctico, crítico o estilístico, en las obras contables se realiza mediante el análisis financiero.

El análisis financiero proporciona decenas de diferentes técnicas y herramientas analíticas que ayudan a descubrir y entender la realidad empresarial que se esconde tras las magnitudes contables o, dicho de otra forma, que las magnitudes contables tratan de describir. Cada técnica enfoca a la realidad empresarial desde un ángulo diferente, de tal forma que su totalidad únicamente es alcanzable mediante la correcta combinación de diferentes herramientas. Acertar con la combinación adecuada es una de las tareas más complicadas a las que se enfrenta un analista y su éxito depende en buena medida de su experiencia.

En este artículo vamos a explicar el empleo de varias técnicas de análisis contable aplicadas al caso de Inditex. Demostraremos que su complementariedad tiene una importancia crítica para poder entender la realidad empresarial que analizan.

Una historia de éxito

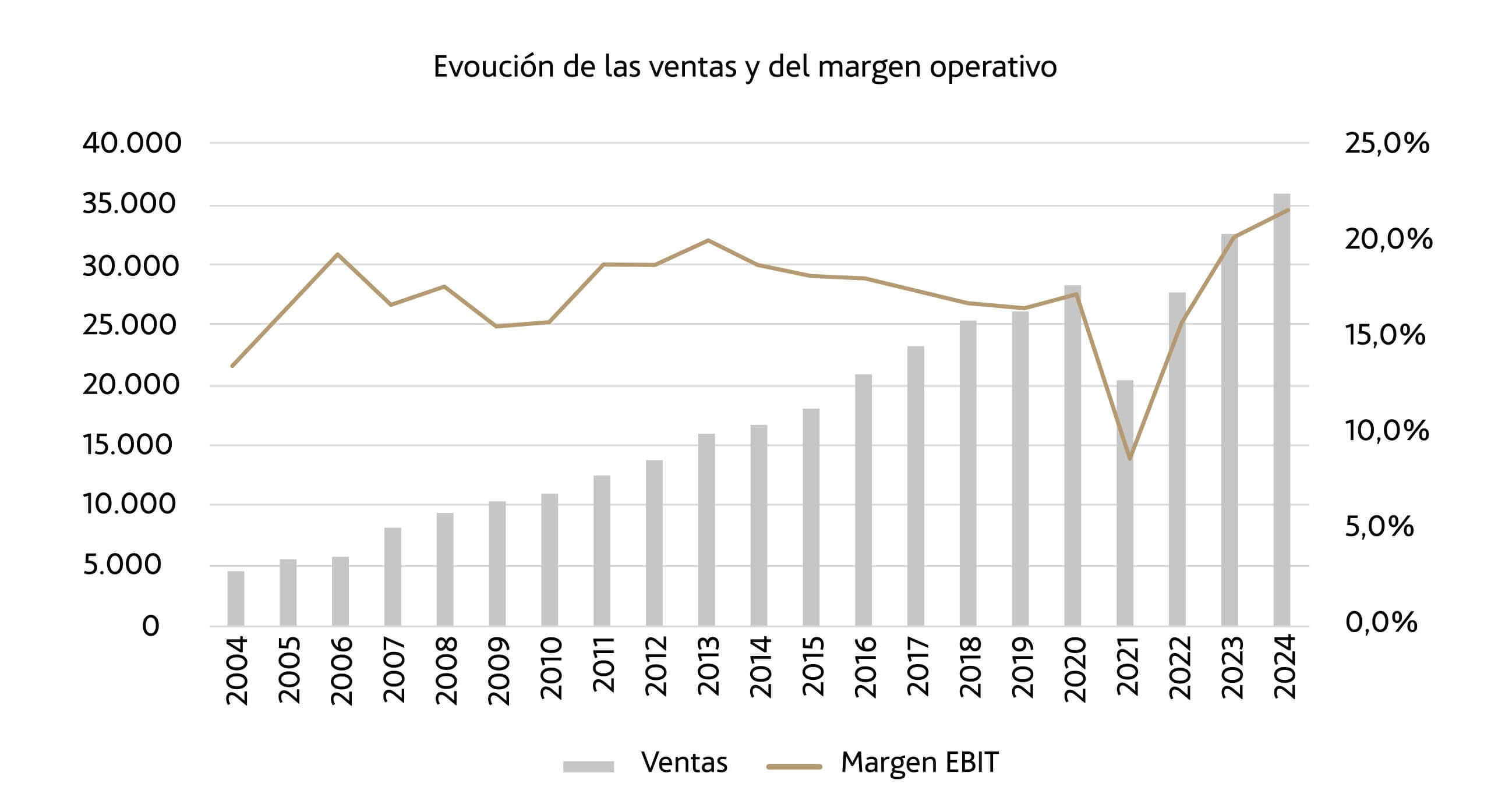

La trayectoria de Inditex durante los últimos veinte años ha sido espectacular. Además de haber conseguido que sus ingresos crezcan a una tasa compuesta del 11% anual, ha sabido proteger sus márgenes operativos y los ha mantenido en los niveles más altos de la industria.

Fuente: memorias anuales de Inditex y BESTINVER

Fuente: memorias anuales de Inditex y BESTINVER

Pero, a pesar del tremendo éxito que ha tenido la compañía desde que salió a bolsa, su relación con el mercado no siempre ha sido positiva. En este sentido, merece la pena meter un poco el zoom para identificar las diferentes etapas que ha tenido esta relación.

Inditex y el mercado

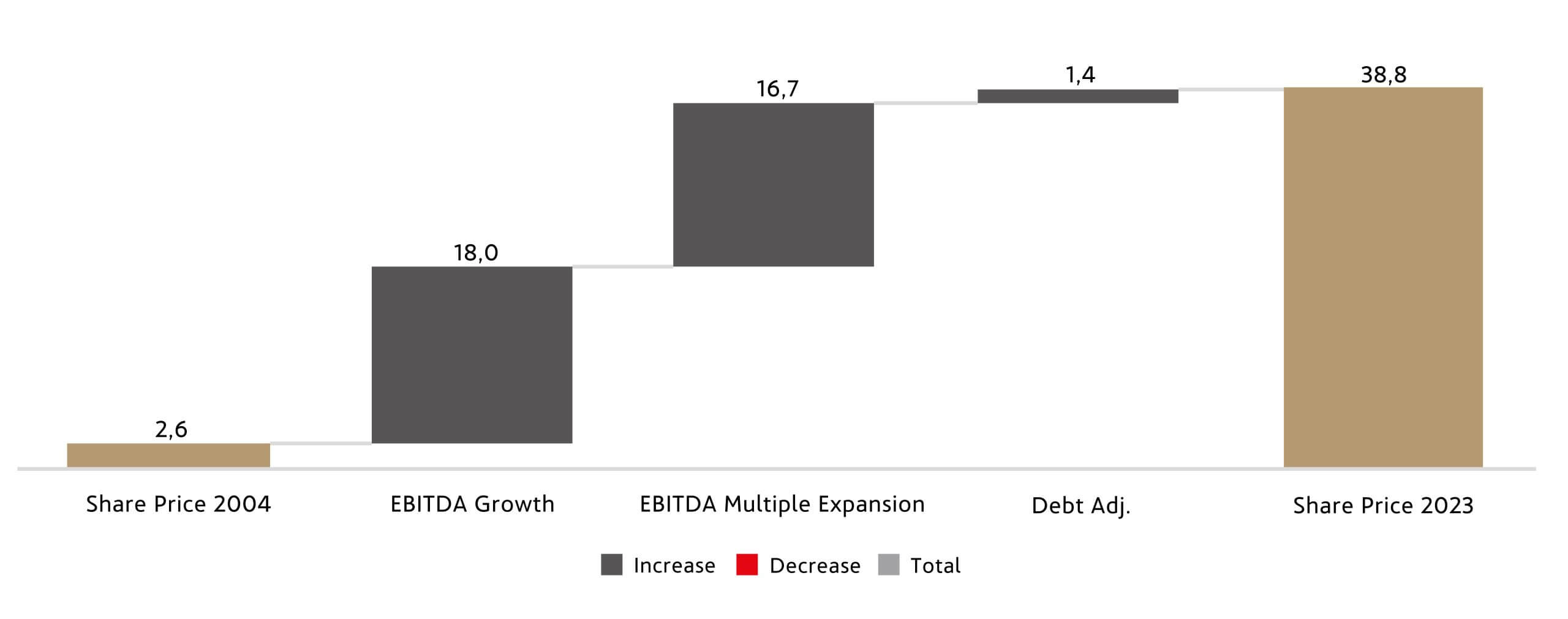

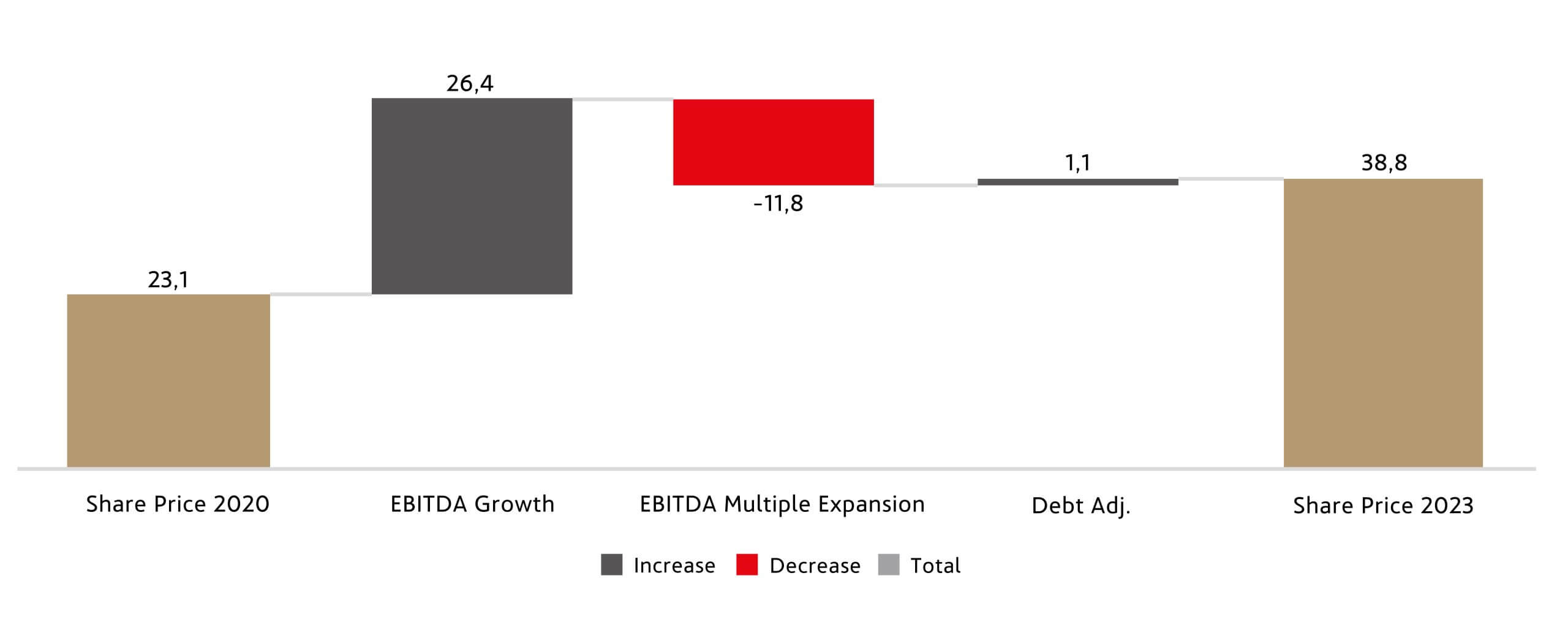

En nuestro último artículo explicamos cómo utilizar una herramienta de análisis especialmente útil para dotar de contexto retrospectivo a una acción. Si la aplicamos sobre Inditex, no hay sorpresas en el resultado final: el buen desempeño operativo de la compañía ha supuesto más de la mitad de la apreciación de su acción y la expansión de sus múltiplos ha representado, prácticamente, la otra mitad. A lo largo del periodo de análisis, podemos decir que la buena progresión de los fundamentales del negocio y la prima con la que han cotizado sus acciones han aportado aproximadamente lo mismo a la rentabilidad de sus accionistas. La evolución de los fundamentales de la empresa y de la valoración de la acción han estado muy equilibrados durante el periodo de análisis.

Fuente: Bloomberg y BESTINVER.

Fuente: Bloomberg y BESTINVER.

Pero este equilibrio entre fundamentales y valoración no ha sido constante a lo largo de toda su historia.

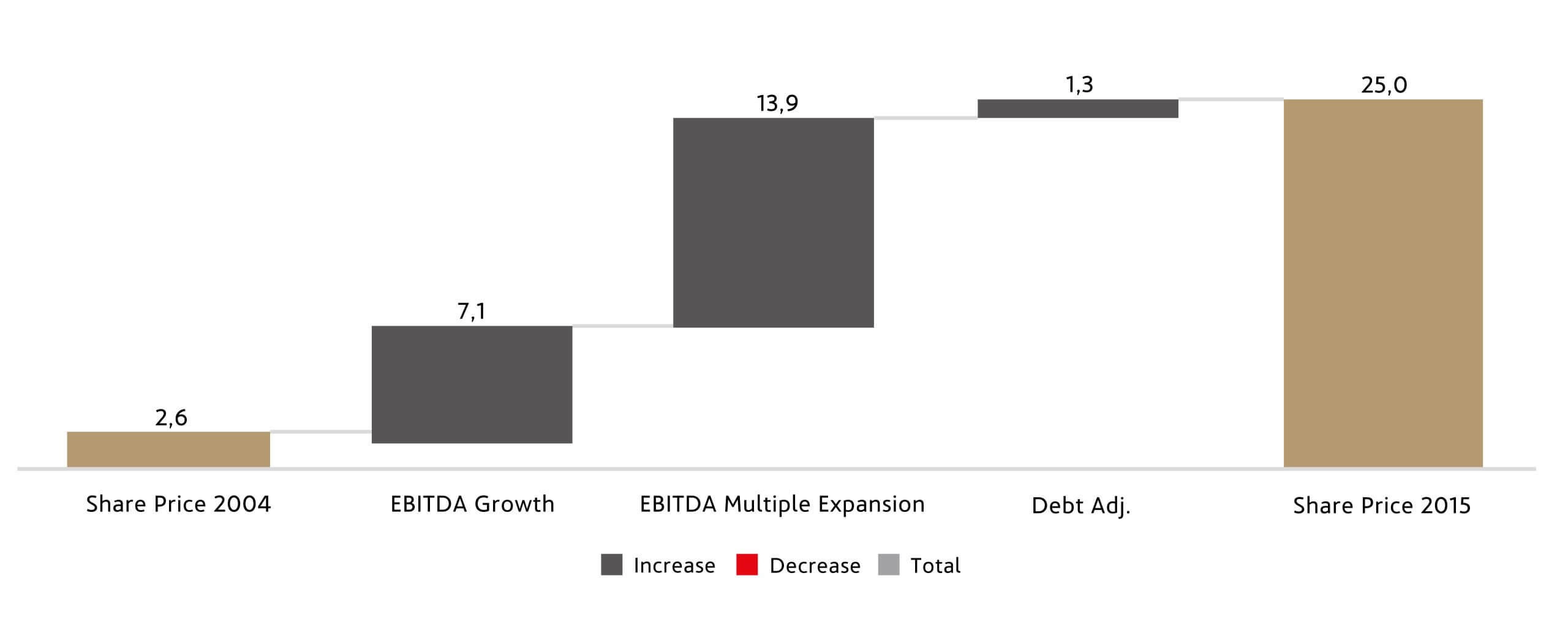

Como podemos ver en el siguiente gráfico, la mayor fuente de rentabilidad para los accionistas entre 2004 y 2015 fue la expansión de los múltiplos. En este periodo, el incremento progresivo de la prima que el mercado estaba dispuesto a pagar por los títulos de Inditex justificó 2/3 de la subida en el precio de la acción. En otras palabras, desde 2004 a 2015, la acción corrió más que los resultados.

Fuente: Bloomberg y BESTINVER.

Fuente: Bloomberg y BESTINVER.

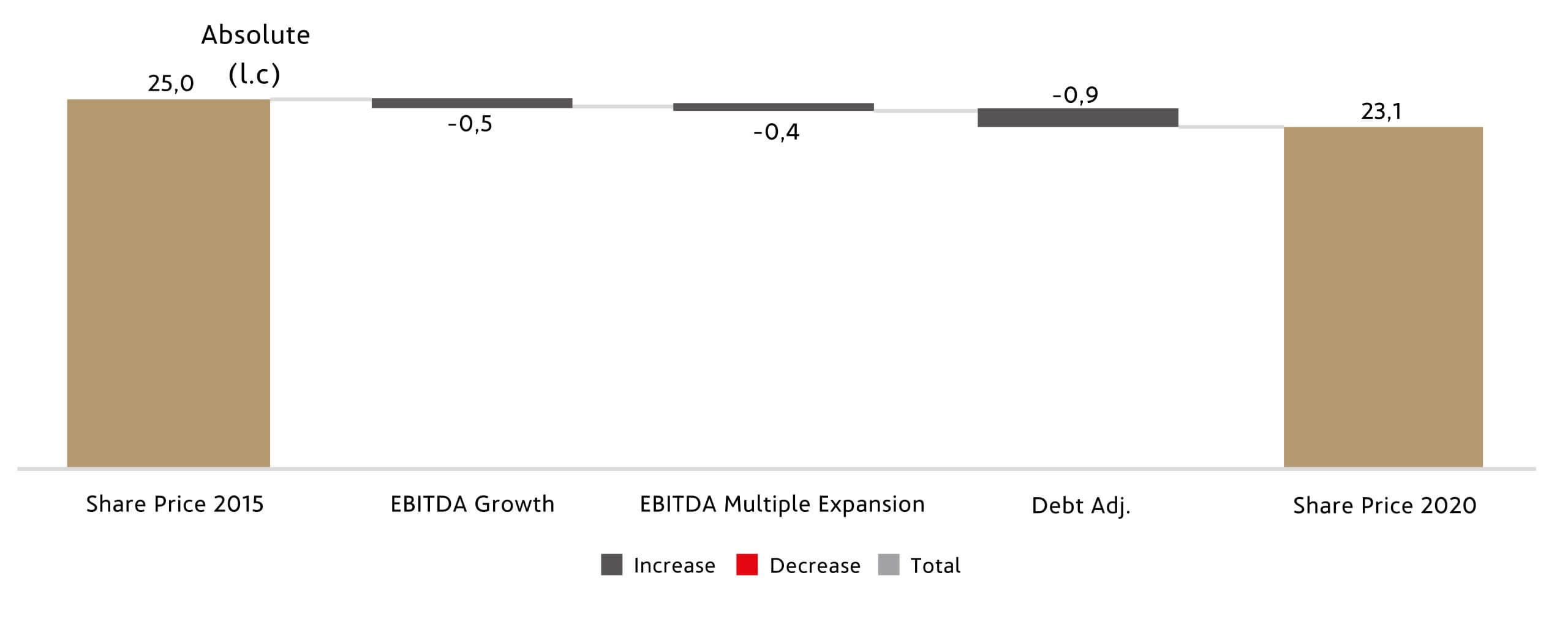

Estas dinámicas cambiaron radicalmente durante los 5 años siguientes. Entre 2015 y 2020, la evolución de los resultados del negocio y de la prima con la que cotizaban sus acciones tuvieron un comportamiento menos estelar.

Fuente: Bloomberg y BESTINVER.

Fuente: Bloomberg y BESTINVER.

No podemos ignorar que el final de este periodo estuvo marcado por la pandemia, en la que las acciones de Inditex cayeron casi un 35% en sus primeros momentos. Pero lo cierto es que la apatía en el precio de sus acciones ya se venía arrastrando desde 2017, reflejando que el crecimiento de los beneficios operativos había pasado del 16% anual durante la década anterior al 7% en tres años previos. Daba la sensación de que el mercado anticipaba que el crecimiento del modelo de negocio de Inditex había llegado a su fin.

Sin embargo, a medida la pandemia se fue diluyendo, emergieron nuevas dinámicas.

Fuente: Bloomberg y BESTINVER.

Fuente: Bloomberg y BESTINVER.

Los beneficios operativos volvieron a tener un crecimiento altísimo, gracias a la buena marcha de las ventas y, especialmente, al espectacular incremento de los márgenes. Pero su valoración no siguió esta vez al negocio y, en consecuencia, se produjo una contracción significativa de los múltiplos. Este abaratamiento, sin embargo, ha sido parcialmente corregido durante la primera mitad de 2024, pues el mercado entiende que su modelo de negocio es más fuerte que el de su competencia y que, a largo plazo, las fortalezas de un negocio de alta calidad terminan imponiéndose en su entorno competitivo.

Por tanto, en estos últimos veinte años, los accionistas de Inditex han pasado por periodos muy diferentes. En una primera etapa –la comprendida entre 2004 y 2015– sus títulos fueron impulsados por el efecto conjunto de la buena marcha del negocio y de la expansión de los múltiplos de valoración. En la segunda –entre los años 2015 y 2020–, la caída en la tasa de crecimiento de los resultados de la compañía provocó una contracción de múltiplos y ambos pesaron sobre el precio de la acción. Por último, desde el final de la pandemia hasta la actualidad, aunque los fundamentales de la compañía han vuelto a generar mucho valor, la valoración se ha quedado rezagada.

Es inevitable que nos preguntemos por qué las dinámicas que han marcado la relación entre la evolución del fundamental y de la valoración de las acciones han cambiado tanto a lo largo del tiempo. ¿Qué había detrás de esos cambios? Para responder a esta pregunta vamos a emplear una nueva técnica de análisis financiero.

La asignación del capital: ¿Qué has hecho con la pasta?

Hay muchas cosas que un inversor le puede preguntar a una compañía, pero ninguna es tan importante como ¿qué has hecho con la pasta? ¿qué has hecho con tus recursos? La respuesta la encontramos en los estados de flujo de caja. En ellos, las empresas nos dicen si han invertido en el negocio, han comprado otras compañías, han vendido divisiones, han tomado o repagado o si han sido generosas retribuyendo a sus accionistas pagándoles dividendos y recomprando acciones propias. En otras palabras, la historia de la asignación de capital de una empresa está narrada en sus estados de flujo de caja.

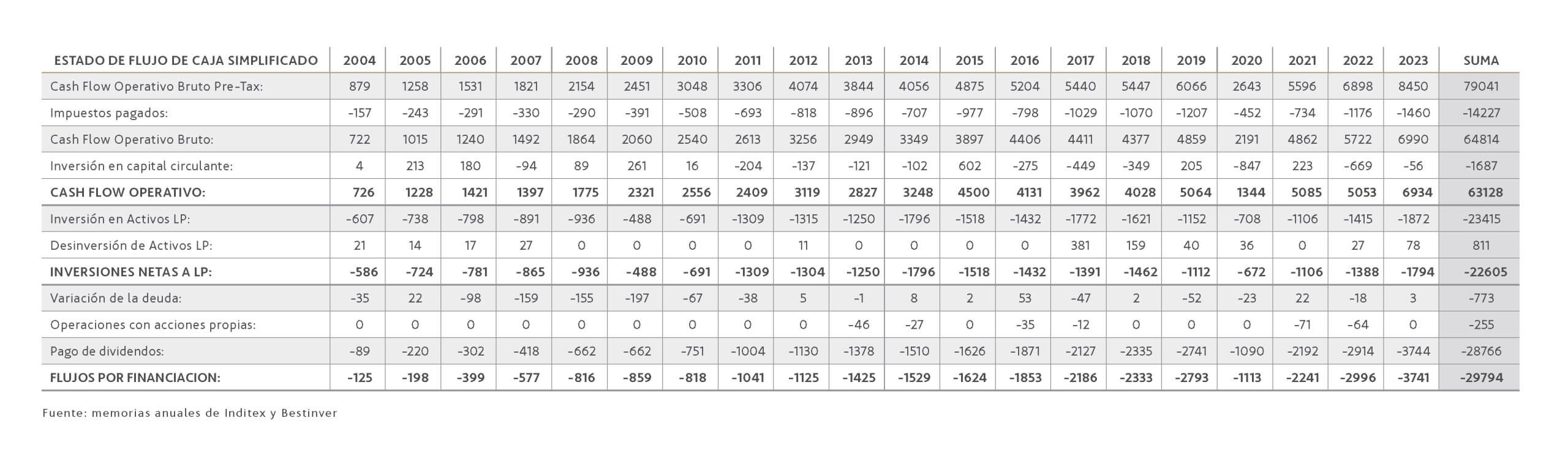

Para estudiarla vamos a construir una versión simplificada de los estados de cash flow desde el año 2004. La técnica que vamos a emplear es tan sencilla como crear un sumatorio que agrupe los movimientos de efectivo por concepto y durante todo el periodo de análisis.

Fuente: Memorias anuales de Inditex y BESTINVER.

Fuente: Memorias anuales de Inditex y BESTINVER.

Como podemos ver en la tabla anterior, Inditex ha generado 63.128 millones de euros con sus actividades operativas durante este periodo, después de haber pagado más de 14.000 millones de euros en impuestos e invertido casi 1.700 millones en su circulante. Sus operaciones ordinarias, por tanto, han sido su principal fuente de caja. Una caja que ha empleado principalmente en invertir en su propio negocio para hacerlo crecer de manera orgánica –con 22.605 millones de euros de inversiones netas– y en pagar a sus accionistas casi 28.000 millones de euros en dividendos.

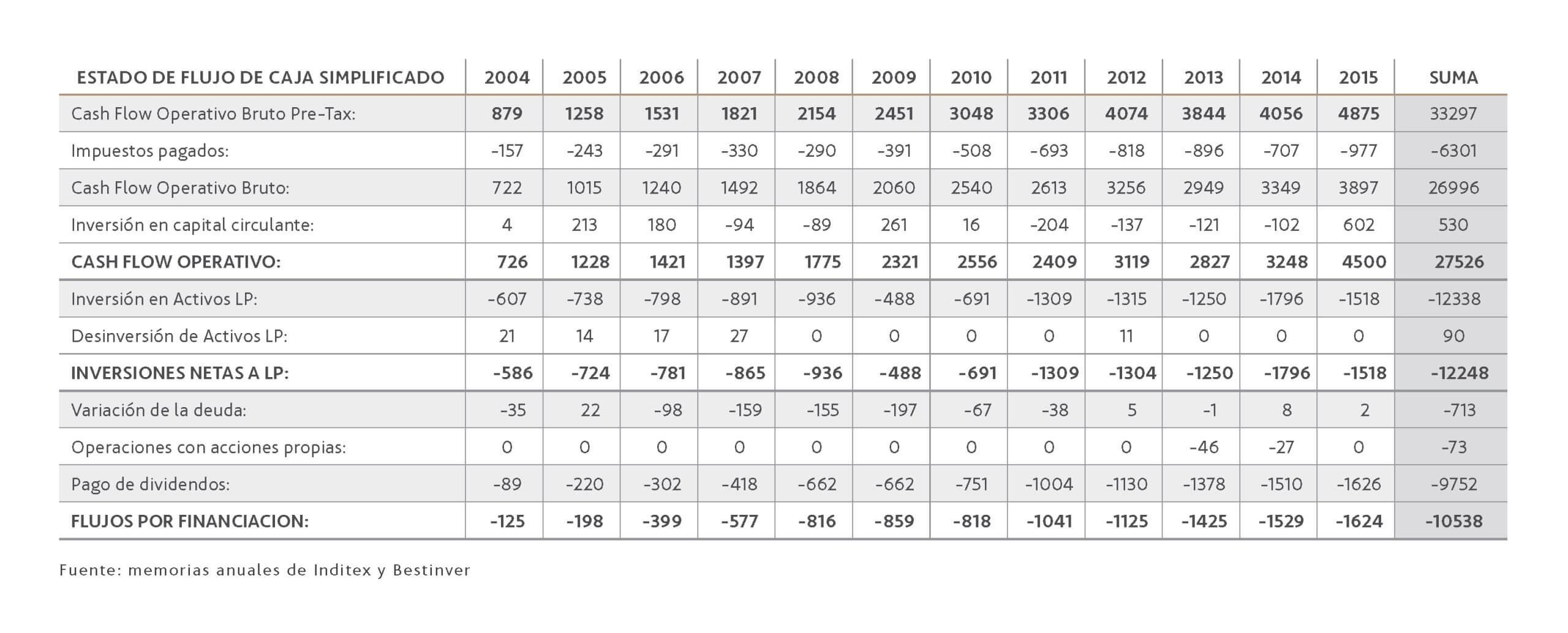

Pero la información que nos da esta herramienta es más interesante si la empleamos para investigar qué fue lo que ocurrió en términos de asignación del capital durante las tres etapas de análisis que vimos en la sección anterior.

En la etapa comprendida entre 2004 y 2015, nuestra herramienta nos dice que la prioridad de la asignación del capital de Inditex era la inversión en el propio negocio para hacerlo crecer. De los más de 27.500 millones de euros generados, destinó 12.248 millones a la reinversión. Es decir, un 44% de la caja generada.

Fuente: Memorias anuales de Inditex y BESTINVER.

Fuente: Memorias anuales de Inditex y BESTINVER.

En un primer momento, estas inversiones estuvieron centradas en el incremento de la red de tiendas físicas y en el crecimiento a través de la entrada en nuevos mercados y geografías. Posteriormente, los años 2011 y 2012 marcaron un punto de inflexión en la estrategia de la compañía y sus inversiones se volcaron en el desarrollo del canal digital. Estas, además del ecosistema web que permite a sus clientes comprar a través de sus ordenadores y teléfonos móviles, también abarcan la capacidad logística que permite el envío de prendas allá donde sus clientes lo exijan.

En estos años, la retribución a los accionistas tuvo un papel secundario. Como indica la tabla anterior, se dedicaron poco más de 9.800 millones de euros a la recompra de acciones y, sobre todo, al pago de dividendos. Es decir, un 36% de la caja total que género con sus operaciones. Como comprobamos en la sección anterior, el mercado premió la prioridad del crecimiento con una fuerte expansión de los múltiplos de valoración de las acciones.

En la segunda etapa, la comprendida entre 2016 y 2020, la compañía dio por concluido el ciclo de inversión de la etapa anterior y cambió su prioridad en el uso del capital centrándola en la retribución a sus accionistas. En la siguiente tabla vemos que, de los 18.529 millones de euros de caja operativa generada, destinó un 33% a la inversión en sus propios activos –es decir, 6.069 millones de euros– y un 55% a la retribución a sus accionistas –más de 10.200 millones de euros–. Este cambio de prioridades no sentó bien al mercado y los títulos perdieron parte de la prima con la que cotizaban.

Fuente: Memorias anuales de Inditex y BESTINVER.

Fuente: Memorias anuales de Inditex y BESTINVER.

En la tercera etapa, desde el año 2021 hasta la actualidad, la prioridad ha seguido siendo la retribución a los accionistas, a la que se ha dedicado el 53% de la caja operativa generada –casi 9.000 millones de euros– mientras que las inversiones han recibido tan solo el 25% –casi 4.300 millones–. Por tanto, Inditex ha fortalecido sensiblemente su balance, acumulando más de 2.000 millones de euros adicionales de caja neta en poco más de tres años.

Fuente: Memorias anuales de Inditex y BESTINVER.

Fuente: Memorias anuales de Inditex y BESTINVER.

En este periodo, como hemos señalado, la prima de valoración de los títulos de Inditex se ha reducido. ¿Por qué motivo? ¿El mercado no confía en la sostenibilidad de los márgenes? ¿La prioridad en la retribución del accionista indica el fin del crecimiento del modelo de negocio? ¿La expansión de los márgenes es consecuencia de la madurez del anterior ciclo inversor? ¿El refuerzo del balance anticipa un nuevo ciclo de inversión? Sea como sea, el objetivo de este artículo no es ofrecer las respuestas, sino defender la importancia de hacerse las preguntas adecuadas y mostrar cómo se pueden emplear las herramientas de análisis financiero para plantearlas.

El lenguaje contable

En el caso de Inditex, la sinopsis de su historia es extraordinaria: la compañía ha desarrollado un particular modelo de negocio con el que ha conseguido revolucionar la distribución y el consumo de moda por todo el mundo, obteniendo unas tasas de crecimiento y rentabilidad al alcance de muy pocos. Sin embargo, la realidad bursátil no ha sido tan lineal, como se descubre tras emplear las distintas técnicas de análisis financiero que hemos explicado.

Como se ha visto a lo largo de este artículo, el análisis financiero no consiste en completar una hoja de cálculo para obtener un montón de tablas y ratios de manera automática. Al contrario, consiste en leer, entender e interpretar un texto contable hasta que podemos destilar todo su valor. Un valor que, como en las mejores obras literarias, no suele estar en las respuestas que ofrece, sino en las preguntas que plantea.

Aviso legal:

Esta publicación ha sido elaborada por Bestinver Gestión, S.A. SGIIC, (“Bestinver Gestión”) para el público en general.

Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal.

La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Bestinver Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso.

Ni Bestinver Gestión ni ninguno de sus empleado o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido.

Bestinver Gestión, cualquier otra empresa de su grupo y/o cualquiera de sus directivos, consejeros o empleados pueden, en la medida permitida por la ley, tener una posición o estar interesados de otro modo en cualquier transacción o inversión directa o indirecta, o prestar o solicitar negocios a cualquier empresa mencionada en este documento. Como consecuencia de ello, Bestinver Gestión puede tener un conflicto de interés.

Para cualquier información adicional sobre los productos de inversión de Bestinver Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de BESTINVER www.bestinver.es o solicitar una copia de éstos en la siguiente dirección de correo electrónico: bestinver@bestinver.es.

Volver al blog