China: Vender con el rumor…y vender con la noticia

No ha sido un verano tranquilo para los mercados de acciones en China. El pánico se ha apoderado de muchos inversores de las grandes empresas tecnológicas del gigante asiático. Queremos explicarles de manera sencilla lo que está aconteciendo y compartir con ustedes nuestro punto de vista sobre la situación.

10/09/2021

No ha sido un verano tranquilo para los mercados de acciones en China. Tampoco ha sido el más plácido para alguno de los integrantes del Equipo de Inversión de BESTINVER. Creemos que no exageramos si decimos que ha habido momentos en los que el pánico se ha apoderado de muchos inversores de las grandes empresas tecnológicas del gigante asiático. Un temor que se ha ido desencadenando al comprobar cómo se cristalizaban una batería de medidas regulatorias con las que el mercado había estado especulando desde finales del año pasado.

Rebobinemos unos meses para recordar de dónde venimos. Todo empezó a principios del pasado noviembre, después de que se suspendiera la salida a bolsa de Ant Financial (participada por el gigante del comercio electrónico Alibaba). Unos días después el gobierno chino filtró un borrador repleto de ideas muy genéricas, que apuntaba al desarrollo de una nueva normativa dirigida a reconducir las conductas monopolísticas de las empresas tecnológicas del país. En concreto, las de las llamadas "plataformas de internet".

Muchos inversores no esperaron a ver en qué se concretaba la citada normativa. Tal vez con la lección “aprendida” de 2018, cuando otra ola regulatoria arrastró a los índices chinos con caídas cercanas al 40% en unos pocos meses (que resultaron ser una estupenda oportunidad de compra), se apresuraron a vender primero y preguntar después. Todavía nos acordamos del pasado 11 de noviembre, cuando en tan sólo dos sesiones cinco de las grandes empresas chinas cotizadas habían perdido unos 200.000 millones de euros de capitalización. Alibaba se había dejado cerca de un 15%. Tencent un 11%, JD.com un 17% y la plataforma de reparto Meituan casi un 20%. Aquel movimiento brusco y potente suponía la primera sacudida de otras muchas que se han sucedido en estos últimos meses y que han evaporado alrededor de €400.000mn del valor en bolsa de todas estas compañías. Sus títulos se han dejado alrededor de un 25% desde el pasado otoño o un 50% si tomamos los máximos de febrero de este año como referencia.

Muchas de las ideas genéricas que se filtraron en ese borrador son ya una realidad concreta. Llegados a este punto, tenemos la sensación de que el viejo dicho de la bolsa de “si está en la prensa, está en el precio” o el de “vender con el rumor y comprar con la noticia” no está aplicando en este caso. Se vendió con el rumor, sí… y se sigue vendiendo con la noticia.

Nos parece oportuno pues, explicarles de la manera más factual posible lo que está aconteciendo y compartir con ustedes nuestro punto de vista sobre toda esta situación.

¿Qué ha pasado?

En efecto, desde el pasado otoño el gobierno chino ha implementado más de 40 nuevas regulaciones que afectan principalmente a las empresas tecnológicas más importantes del país. Estamos hablando de compañías como Alibaba (ecommerce), Meituan (food delivery), Pin Duo Duo (ecommerce), JD.com (ecommerce), Tencent (gaming + advertising) o Didi (car hailing) entre otras. Entre estas 40 medidas regulatorias queremos destacar las siguientes:

1. “Choose one from two” (exclusividad forzosa)

Regulación que impide a las grandes plataformas forzar la exclusividad con sus proveedores (merchants). Afecta negativamente a compañías como Meituan o Alibaba en su faceta de ecommerce, aunque beneficia a esta última en su filial de reparto de comida a domicilio “Ele.me”.

2. "Gig Economy" (leyes y derechos laborales)

Regulación destinada principalmente a mejorar la relación contractual y condiciones laborales de los trabajadores poco cualificados y/o a tiempo parcial. Estamos hablando de contribuciones a la seguridad social, máximo número de horas trabajadas, bajas laborales remuneradas, salarios mínimos, etc. Afecta principalmente a compañías como Meituan.

Este fenómeno no se circunscribe al ámbito chino. En muchos estados americanos ya lo estamos viendo y aquí en Europa el pasado mes de febrero la Comisión Europea instó a encontrar una solución homogénea para mejorar las condiciones laborales de este tipo de trabajadores. Todos los países europeos están elaborando directrices y principios sobre los que sustentar una posible ley que regule las condiciones laborales en estos sectores. En España la recientemente anunciada “Ley Rider” se enmarca dentro de este contexto.

3. Sector financiero

Regulación de la que no se conocen los detalles finales todavía y que está pendiente de ser aprobada en los próximos meses. El objetivo principal es asegurar que toda entidad que participe directamente en la generación de crédito, esté supervisada por el regulador financiero y mantenga al menos un 30% de los créditos que genera en su balance. El propósito es asegurar la robustez del sistema crediticio chino.

El principal afectado ha sido ANT Financial, la entidad financiera de la que Alibaba posee aproximadamente un tercio del capital y cuya fuente de generación de beneficios principal es el segmento de crédito al consumo. Su modelo de negocio descansa en la generación de préstamos de pequeñas cuantías basados en la calidad de su “scoring”, un sistema de evaluación del riesgo que permite predecir la posibilidad de impago analizando de forma automática la solvencia del cliente a través de sus datos. Generaba negocio para las principales entidades financieras del país, que eran las que asumían el riesgo de crédito, a cambio de una comisión. Un negocio fantástico.

Como decíamos, no conocemos los detalles de la normativa, pero ya en otoño se habló de un nuevo marco regulatorio que podía afectar significativamente al modelo de negocio de ANT y de ahí la suspensión abrupta de su salida a bolsa apenas unos días antes de su debut en el parqué. El gobierno chino puso la venda antes de que hubiera herida, una iniciativa que cualquier inversor institucional debería aplaudir.

Recientemente hemos conocido que el gobierno va a tomar una participación en una de las unidades de negocio de ANT Financial. No se conocen los términos en los que se va a realizar, pero estamos seguros de que esta iniciativa no va a ser aplaudida por los inversores. Se trata de la división que contiene los datos de los usuarios y el objetivo es formular un sistema nacional de puntuación de crédito (como el “FICO Score” en EE.UU.), una iniciativa que ya había sido desarrollada por Alibaba (“sesame points”).

4. Protección de datos

La regulación es muy parecida a la europea GDPR de mayo de 2018. Se trata de establecer unos derechos digitales de los usuarios, mediante una serie de principios, sistemas y procesos que deben regir en el tratamiento de los datos que generan, garantizando su anonimidad y previniendo posibles filtraciones.

Afecta a todas las compañías del ecosistema digital sin excepción. Una parte fundamental del modelo de negocio de las compañías digitales es recabar información y datos de sus clientes para mejorar sus servicios y/o productos y monetizar el tráfico que tienen en la plataforma a través de los ingresos de publicidad.

El mayor damnificado ha sido Didi, que no tenía los sistemas necesarios para cumplir con la nueva regulación. En el caso de Didi, al contrario de lo que sucedió con ANT, la regulación y el mayor requerimiento sobre el tratamiento de datos se implementó después de su salida a bolsa, provocando el desplome de sus acciones. Numerosas fuentes aseguran que el gobierno chino advirtió a Didi y sugirió retrasar la salida a bolsa hasta que estuviera resuelto el tema del tratamiento de datos.

5. "Online Gaming"

Regulación que establece el tiempo máximo de juego para los menores en 3 horas semanales (una hora al día de viernes a domingo). Hasta ahora el tiempo de uso para menores estaba limitado a 1.5h al día o 10.5h a la semana.

Afecta principalmente a Tencent, aunque el porcentaje de las ventas de Tencent provenientes de menores de 18 años es inferior al 6%, a nivel de beneficios estimamos que representa cerca de un 3%. El 20% de las ventas del sector de juego de Tencent provienen de mercados internacionales.

6. After School Tutoring (academias privadas de educación)

Regulación que afecta a las compañías de educación privadas como TAL Education, que operan como academias extraescolares para complementar la formación de los niños. El gobierno chino estableció que tenían que cambiar su modelo de negocio y convertirse en entidades sin ánimo de lucro. Una medida drástica que afecta dramáticamente a un grupo reducido de empresas.

Es importante recordar que la educación es un sector regulado en la mayoría de los países desarrollados. Las mayores similitudes las encontramos en Corea, que a principios de la década estableció un marco muy similar al que ahora implementa China. Tampoco debemos olvidar que países de nuestro entorno, como los nórdicos, imponen un sistema público de enseñanza.

Estas son las principales medidas que se han aprobado en China en los últimos meses, entre las que también es necesario destacar otras como la eliminación de los incentivos fiscales para algunas unidades de negocio de las empresas del sector tecnológico. Estamos hablando de las denominadas "Key Software Enterprises". En el caso de Tencent, por ejemplo, la compañía hace unos días cuantificaba el incremento de su tasa fiscal en alrededor de 300 puntos básicos, del 12% al 15%. Del mismo modo, se van a revisar los procesos de fusiones y adquisiciones pasadas y se impondrán multas en el caso de no haberse realizado de acuerdo a la ley y, por último, se especula con la posibilidad de que en un futuro cercano se establezcan nuevas reglas del juego dirigidas a abrir a terceros los ecosistemas (plataformas) de las principales compañías tecnológicas.

¿Qué pretenden conseguir las autoridades chinas?

No podemos especular con los verdaderos motivos que hay detrás de este intenso proceso regulatorio. Y menos resultar dogmáticos en nuestras conclusiones. En todo caso, creemos que son dos los principales objetivos que persiguen las autoridades chinas. El primero es re-acelerar el crecimiento de la población, que en última instancia debería repercutir en un mayor crecimiento económico a largo plazo. Y el segundo es reducir las desigualdades sociales, uno de los principales riesgos que pueden afectar a la sostenibilidad del actual régimen de gobierno. Vamos a comentar brevemente ambos.

Crecimiento de la población

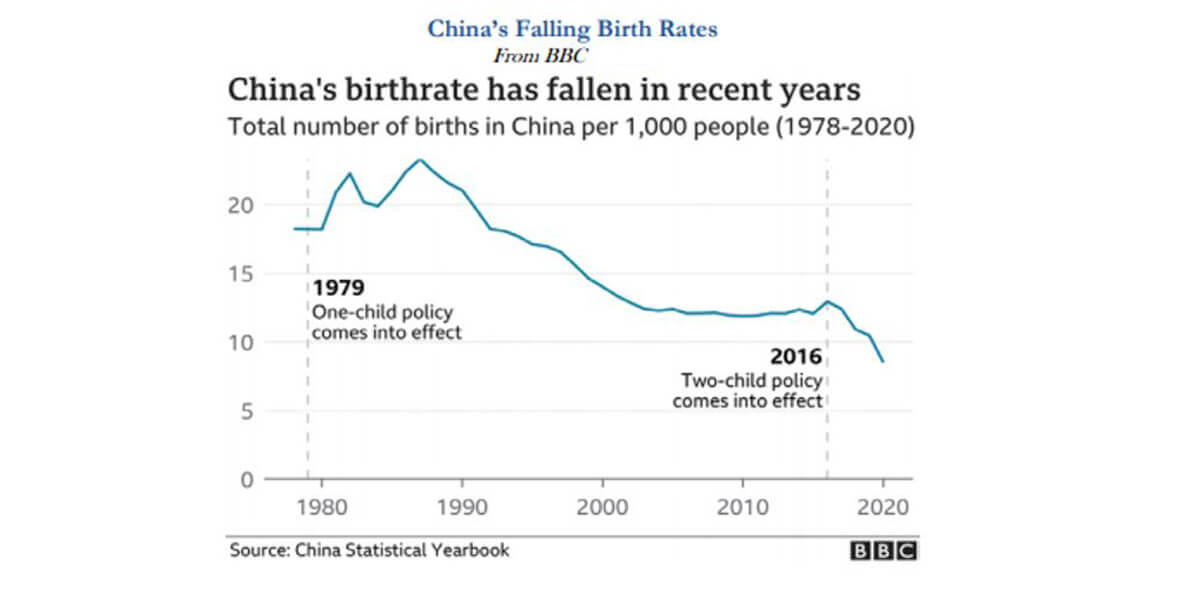

A pesar de haber abolido por completo la política de hijo único el pasado julio (que ya había sido modificada permitiendo a las parejas tener dos desde 2015), el problema demográfico chino está muy lejos de resolverse. El porcentaje de nuevos nacimientos no deja de caer. Esto supone un problema evidente a largo plazo, no solo en términos de crecimiento económico, sino que afecta a la sostenibilidad del sistema. Es el mismo problema que tenemos en muchos países de occidente, en donde una reducida población activa va a tener que mantener a una importante población jubilada. Que se tomen medidas en este ámbito nos parece bien.

Uno de los motivos fundamentales por los que el número de nacimientos no aumenta es el elevado coste financiero que conlleva tener un hijo en China. Una parte importante de estos costes deriva de la necesidad de contratar los servicios de compañías del sector de “After School Tutoring”. El objetivo de los padres chinos es proporcionar la mejor educación posible a sus hijos y aumentar las probabilidades de que entren en alguna universidad prestigiosa, un factor que está íntimamente relacionado con el éxito profesional en China. Un dato1: de media las familias chinas se gastan US$18.000 al año por hijo en academias de este tipo, comparado con un PIB per cápita que se sitúa en los US$10.000.

Otro de los motivos que desincentiva enormemente a las familias chinas a la hora de tener más de un hijo es el alto coste de la vivienda, que ha crecido al 8% anualizado durante los últimos 20 años. El aumento de los precios que no ha ido parejo al aumento de sueldos, dificultando el acceso a la vivienda, un requisito cultural previo al matrimonio y un importante gasto al que los progenitores suelen contribuir.

Es por esto, en nuestra opinión, que el gobierno chino ha decidido regular el sector de las academias extraescolares, para intentar reducir su coste y facilitar de este modo que las familias puedan permitirse tener más de un único hijo.

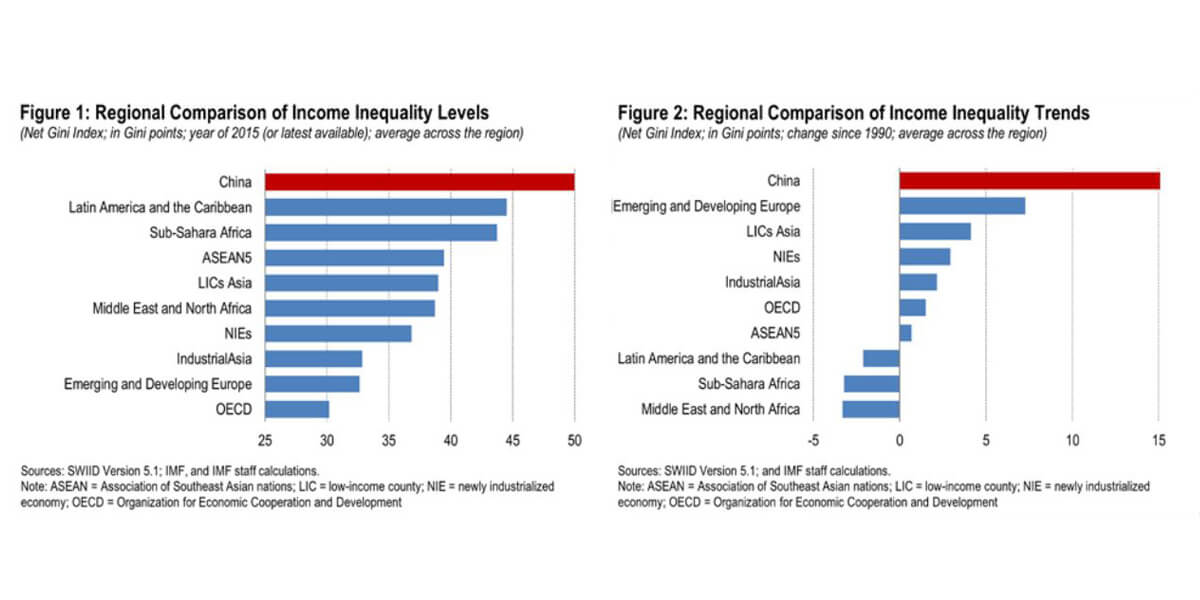

Reducción de las desigualdades

A pesar del fuerte crecimiento económico de los últimos años, la desigualdad social no se ha reducido en China. Ha aumentado. Esto supone un problema a largo plazo para la sostenibilidad del partido comunista en el poder y más, conforme el crecimiento económico se vaya ralentizando. Este es el motivo principal detrás de todo el marco regulatorio que hemos visto en el ámbito laboral. El objetivo es asegurar que las desigualdades económicas y sociales se reducen y que la riqueza se distribuye de manera más equitativa.

¿Qué opinamos de todo esto?

Varias son las conclusiones, de nuevo, nada dogmáticas, que sacamos de todo lo acontecido:

- El aumento de la intensidad reguladora sobre el ecosistema de internet no es algo que aplique únicamente a China. Está pasando en occidente y seguramente es una dinámica que se va a acelerar en los próximos años. La regulación contra prácticas anticompetitivas de las grandes tecnológicas es uno de los objetivos de la Comisión Europea, que ya ha iniciado pesquisas sobre Amazon, Google y Facebook por el uso de datos de usuarios y proveedores que puedan violar las reglas comunitarias de competencia. En Estados Unidos, los demócratas también han impulsado en el Congreso una investigación contra los gigantes de internet por posibles prácticas contrarias a la competencia.

- Las medidas del gobierno chino no nos parecen draconianas. En la mayoría de los casos parecen sensatas y muy similares a las que existen en otros países del mundo desarrollado. Ya hemos comentado los ejemplos de la ley de protección de tratamiento de datos que se implementó en Europa hace un par de años (GDPR) o las diferentes “leyes rider” que se están aprobando en tantos y tantos países.

- Tenemos la sensación de que la inacción de los reguladores sobre el llamado “capitalismo de la vigilancia”, término popularizado por la economista y filósofa de Harvard Shoshana Zuboffo, está llegando a su fin. De hecho, lo que estamos viendo en China podría ser el tráiler de la película que vamos a ver aquí en occidente en los próximos años. Una película que trata sobre qué hacer con el valor económico que atesoran las “Big Tech” con los datos de sus usuarios.

- El gobierno chino no está intentando acabar con sus campeones de Internet. Ni tampoco es un ataque específico a personajes como Jack Ma, como se insinuaba en noviembre cuando la fallida salida a bolsa de ANT Financial. De hecho, Alibaba, la compañía de Jack Ma, se beneficia en algunos casos de la regulación, como con su negocio de reparto de comida a domicilio en el que el jugador dominante, Meituan, ya no va a poder forzar la exclusividad a los restaurantes con los que trabaja.

- El sentimiento predominante entre muchos “comentaristas” en estas pasadas semanas es que el presidente Xi Jinping ha lanzado un ataque a gran escala contra el capitalismo y quiere nacionalizar aquellos sectores privados que considera estratégicos. Si bien estas preocupaciones son comprensibles, sobre todo viendo el desempeño de algunas acciones en las últimas semanas, es necesario ponerlas en perspectiva. En nuestra opinión, la política del President Xi Jinping de “Prosperidad Común para Todos” tiene más que ver con un intento de elevar los salarios de los trabajadores menos favorecidos, que el de lanzar un ataque a gran escala contra los empresarios del país.

- Las actas de una reunión reciente del “Comité Central de Asuntos Económicos y Financieros del Partido Comunista”, presidida por el propio Xi Jinping mencionaba unas palabras del líder chino pidiendo "fomentar el trabajo arduo y la innovación para enriquecerse" y "crear oportunidades para que más personas puedan hacerse ricas”. A lo mejor estamos equivocados, pero en el Equipo de Inversión creemos que el liderazgo chino comprende que se necesita innovación y espíritu empresarial para mejorar la economía y esto requiere los incentivos adecuados.

- El impacto sobre las cotizaciones de las compañías involucradas afecta tanto a inversores internacionales como a inversores locales. El 22 de Julio, cuando se anunció la nueva regulación sobre el sector de educación, el CSI 300, el índice de las 300 compañías más grandes listadas en Shanghai y Shenzhen cayó un 10% (un 20% desde su pico del pasado febrero). El 95% de los inversores de ese índice son nacionales chinos.

- Las autoridades chinas quieren fomentar el crecimiento de la clase media y reducir la desigualdad y valoran, en nuestra opinión, el hecho de que compañías como Alibaba, Tencent, PDD o Meituan hayan democratizado el emprendimiento en el país. Un poco como ha sucedido con Google o Facebook en occidente, muchos pequeños comerciantes han podido acceder a un mercado potencial que en el pasado hubiese sido prohibitivamente caro para ellos (requerían de un local físico, publicidad en TV o radio, etc). Desde este punto de vista, un ángulo que no mucha gente comenta, las barreras de entrada para emprender han disminuido enormemente gracias a la aparición de plataformas como BABA o Tencent en China y Google y Facebook en Occidente.

- Estamos relativamente cómodos con el valor que aportan a la sociedad China, su rol crítico en el desarrollo futuro del país y entendemos que el regulador está asegurándose de que el sector sigue creciendo de manera sostenible a largo plazo.

¿Cómo ha afectado a las cotizaciones de nuestras compañías?

Como decíamos antes, el mercado ha castigado fuertemente a las compañías involucradas en este tsunami regulatorio. Nuestras carteras no han sido inmunes al descalabro, aunque el impacto ha sido leve puesto que el peso de estas posiciones era (y es) razonable y manejable. Antes de estos eventos, en los fondos más grandes -Bestinfond y Bestinver Internacional- teníamos alrededor del 3.5% de exposición, en Bestinver Grandes Compañías un 5% y alrededor de un 12% en Bestinver Consumo Global.

Centrándonos en Alibaba y Tencent, que son las dos compañías chinas que tenemos en todas las estrategias de renta variable internacional, con nuestros números BABA cotiza a 14.7x beneficios de su año fiscal 2022 (que termina el próximo marzo). Para marzo de 2023 el múltiplo baja a 11.9x y en 2024 a 9.7x. Estamos hablando de beneficios (EV/Nopat) reportados. Éstos incluyen un montón de proyectos actualmente en pérdidas entre los que destaca, principalmente, su negocio de la nube.

En nuestra opinión, el desarrollo de la nube (Cloud) es uno de los cambios estructurales más relevantes que hemos visto en los últimos años/décadas. Es una infraestructura absolutamente crítica para el desarrollo de cualquier negocio digital y está en manos de tres jugadores americanos (Amazon, Microsoft y, en menor medida, Google) y dos chinos (sobre todo Alibaba, pero también Tencent). Estamos hablando de un oligopolio natural debido a las grandes barreras de entrada que posee (capital financiero y capital humano) y que va a jugar un papel estratégico fundamental en los años venideros.

En el caso de Amazon, hagamos unos cálculos a futuro un poco teóricos, muy simples, pero también plausibles. Asumiendo que la penetración de la nube aumenta desde niveles cercanos al 15% hoy a niveles de 50%, que mantiene su actual cuota de mercado y que genera unos márgenes terminales del 30% -en línea con los que presenta en la actualidad-, su negocio en la nube podría alcanzar una valoración de $750.000mn. Una valoración que obtendríamos aplicándole un múltiplo de 15x al beneficio operativo que podría alcanzar en los próximos 5 años aproximadamente.

El reflejo en China de este activo de Amazon (AWS) es Ali Cloud, que es el líder indiscutible del mercado. Un mercado que está mucho menos desarrollado que el occidental y en el que esperamos que Ali Cloud obtenga ventas por valor de US$13.000mn en marzo de 2022 (frente a los US$62.000mn que esperamos para Amazon). Esa cifra asciende hasta los US$29.000mn en 2023. Asumiendo un margen operativo terminal en línea con el que tiene hoy AWS (30%) y aplicando el mismo múltiplo de 15x del que hablábamos antes, tendríamos que el negocio Cloud de Alibaba valdría hoy $99bn (descontando a un coste del equity de 9%).

Teniendo esto en cuenta, BABA no estaría cotizando a menos de 14.7x beneficios de 2022, sino a 13x. Un múltiplo que se reduciría a 10,4x y 8.7x con los beneficios de 2023 y 2024. Es difícil entender que una compañía tan dominante como lo es BABA en China, con casi 1.000mn de usuarios que realizan transacciones unas 100 veces al año de media, con crecimientos en ventas del 20% y márgenes en la parte de ecommerce cercanos al 75%, cotice a esta valoración. Una valoración reservada a compañías de hardware en declive y no a empresas de software tan rentables y con tanto crecimiento como BABA. Pensamos que es una muy buena oportunidad de inversión a largo plazo.

El caso de Tencent es parecido. Una compañía que posee el activo digital más importante de china (Wechat), que es poseedor de los mejores activos de gaming del mundo, que crece al 20% y con márgenes terminales a nivel agregado superiores al 30%, está cotizando a 15x beneficios operativos de 2022, o 11x los de 2023. Otra compañía con inversiones ingentes que no producen resultados y que a los precios actuales ofrece una rentabilidad del 4% sobre el flujo de caja que va a generar en 2022 y superior al 5% en 2023.

Tencent tiene muchas cualidades, pero si hay una que nos gustaría destacar es que su fundador Pony Ma ha demostrado ser un magnifico asignador de capital durante los últimos 20 años. Ha adquirido participaciones en empresas líderes globales como Sea Ltd, Meituan, Pin Duo Duo, Activision Blizzard o Tesla, por mencionar algunas, cuando cotizaban a unos niveles ridículos comparados con donde están hoy. El track-record es verdaderamente impresionante.

En agregado, estas inversiones tienen un valor bursátil de más de US$250.000mn. Si excluyésemos el valor de esos activos de su capitalización bursátil, para saber qué rentabilidad estamos obteniendo por sus negocios core, Tencent cotizaría con una rentabilidad del 6.5% sobre su FCF reportado en 2022 y del 8.5% en 2023 (de nuevo, incluyendo infinidad de proyectos que requieren mucha inversión y no generan caja). No hace falta ser adivino para saber que también nos parece otra buena oportunidad de inversión a largo plazo.

¿Comprar con la noticia?

Es indudable que algunos de ustedes pensarán que hemos cometido un error no habiendo vendido estas compañías cuando comenzaron los rumores. No podemos discutirlo a tenor de lo visto en estos últimos meses. De todas formas, tenemos que decirles que cuando evaluamos fríamente los riesgos en los que estamos incurriendo al seguir invertidos en ellas, que evidentemente los hay, y los comparamos con el valor que creemos que vamos a obtener en los próximos años de estas inversiones, nos sigue pareciendo que tienen un hueco (ponderado y razonable) en nuestras carteras.

Hubiera sido estupendo vender con el rumor. No lo hicimos entonces. Ahora nos parecería un error no comprar con la noticia.

Atentamente,

Equipo de Inversión de BESTINVER

(1) Fuente: https://www.scmp.com/news/china/society/article/2176377/chinese-parents-spend-us43500-year-after-school-classes-their

Lecturas recomendadas:

Hayden Capital 2Q21 Letter – http://www.haydencapital.com/wp-content/uploads/Hayden-Capital-Quarterly-Letter-2021-Q2.pdf

Gardner Russo & Quinn August 2021 Letter to Limited partners – https://moiglobal.com/wp-content/uploads/Semper-Vic-Partners-LP-Letter-to-Investor-August-2021.pdf

RV Capital 1H21 Letter to Co-investors – https://www.rvcapital.ch/post/first-half-2021-letter-to-co-investors-in-business-owner

Tweedy, Browne Fund 2Q21 Letter – https://www.tweedy.com/resources/library_docs/quarterly/FundCommentary%20Q2%202021%20-%20Final.pdf

Aviso legal:

Esta publicación ha sido elaborada por Bestinver Gestión, S.A. SGIIC, (“Bestinver Gestión”) para el público en general. Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal. La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Bestinver Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso. Ni Bestinver Gestión ni ninguno de sus empleados o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido. Bestinver Gestión, cualquier otra empresa de su grupo y/o cualquiera de sus directivos, consejeros o empleados pueden, en la medida permitida por la ley, tener una posición o estar interesados de otro modo en cualquier transacción o inversión directa o indirecta, o prestar o solicitar negocios a cualquier empresa mencionada en este documento. Como consecuencia de ello, Bestinver Gestión puede tener un conflicto de interés. Para cualquier información adicional sobre los productos de inversión de Bestinver Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de BESTINVER www.bestinver.es o solicitar una copia de éstos en la siguiente dirección de correo electrónico: bestinver@bestinver.es.

Volver al blog