El rastro del dinero

"Seguid el rastro del dinero", esa fue la frase con la que Garganta Profunda puso a los reporteros de The Washington Post, Bob Woodward y Carl Berstein, tras la pista correcta en la investigación del escándalo Watergate. Precisamente, es el mismo consejo que damos a nuestros analistas más jóvenes cuando se incorporan al equipo de inversión de BESTINVER.

28/12/2023

"Seguid el rastro del dinero". Esa fue la frase con la que Garganta Profunda puso a los reporteros de The Washington Post, Bob Woodward y Carl Berstein, tras la pista correcta en la investigación del escándalo Watergate. Precisamente, es el mismo consejo que damos a nuestros analistas más jóvenes cuando se incorporan al equipo de inversión de BESTINVER.

La caja que genera un negocio –es decir, el dinero que obtiene una empresa con sus operaciones– es el flujo sanguíneo que lo mantiene vivo. Si este se obstruye, el colapso de la compañía puede ser inmediato. Por este motivo, es un buen indicador para alertar de la presencia de problemas financieros y contables graves que, en muchas ocasiones, pasan desapercibidos en la cuenta de pérdidas y ganancias. En este artículo, estudiaremos lo que le ocurrió a Duro Felguera entre 2015 y 2019 para ver cómo el análisis de la caja es una herramienta de análisis financiero sencilla y extremadamente útil.

En la siguiente tabla se puede ver la evolución de los ingresos, beneficio operativo (EBIT) y margen EBIT que obtuvo Duro Felguera entre 2005 y 2014.

| P&L | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 |

|---|---|---|---|---|---|---|---|---|---|---|

| Ingresos | 511,2 | 566,4 | 849,7 | 934,7 | 927,7 | 800,1 | 801,2 | 916,3 | 924,4 | 927,6 |

| EBIT | 15,1 | 39,4 | 59,2 | 67,6 | 75,2 | 93,2 | 103,2 | 118,1 | 107,9 | 54,3 |

| EBIT % | 2,9% | 7,0% | 7,0% | 7,2% | 8,1% | 11,6% | 12,9% | 12,9% | 11,7% | 5,9% |

Hay dos aspectos que llaman la atención de estos datos. El primero es el elevado ritmo de crecimiento de ingresos de la compañía, del 6,85% anual, en un periodo en el que la economía española estaba pasando por problemas muy agudos. El segundo es el espectacular margen reportado, que supera ampliamente la media del sector –que suele oscilar entre el 3% y el 6%, en función del tipo de proyecto y de la eficiencia en su ejecución–. Ambos factores se explican porque, en aquellos años, Duro estaba ejecutando varios proyectos en Iberoamérica –con especial relevancia un enorme ciclo combinado en Venezuela denominado proyecto Termocentro– que impulsaban tanto su expansión internacional como su elevada rentabilidad.

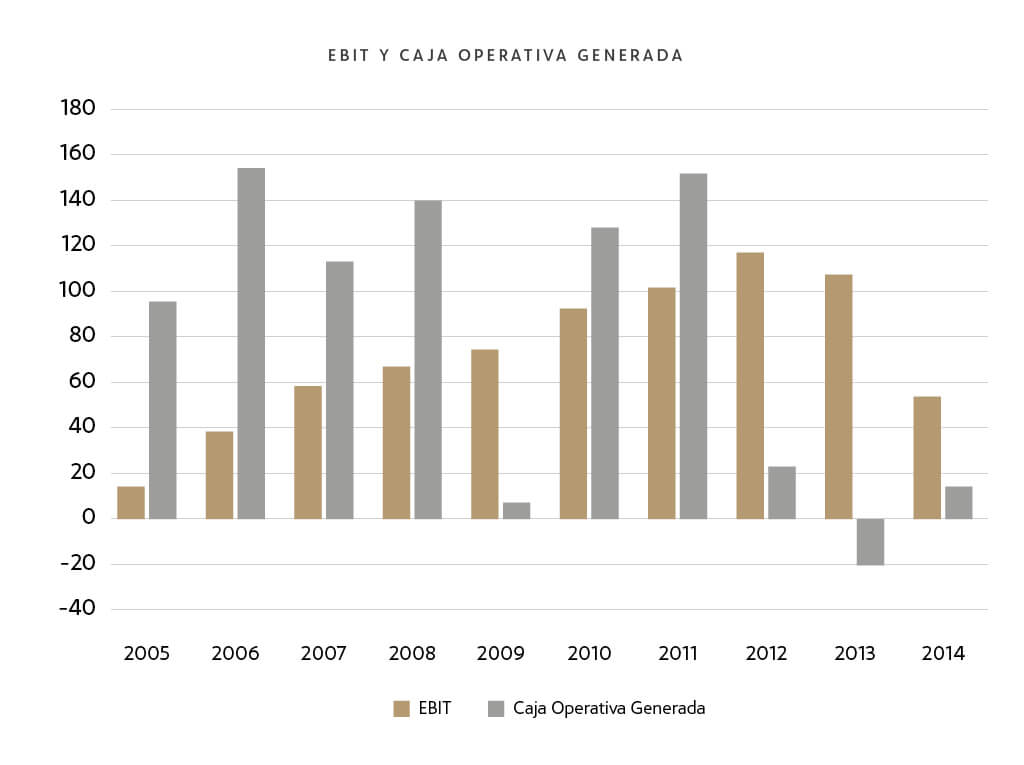

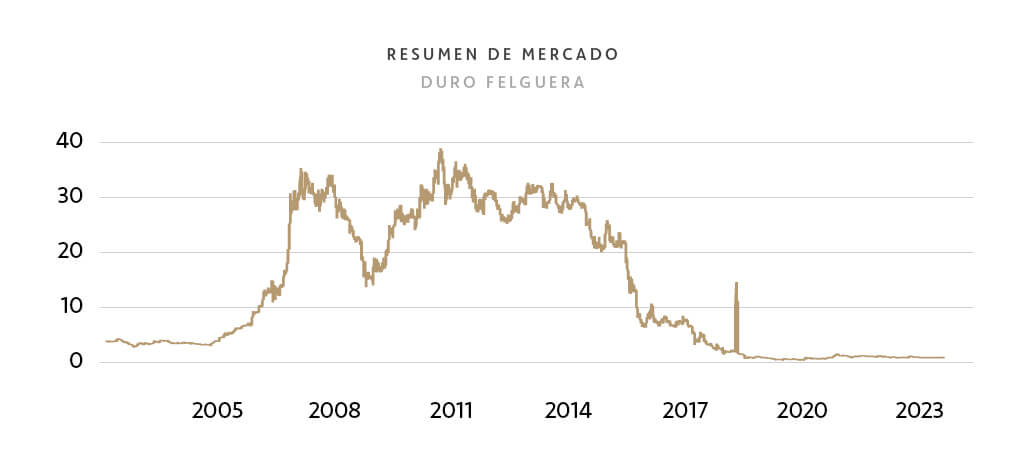

La estrategia de la compañía asturiana parecía dar buenos resultados y, en consecuencia, su acción pasó de apenas 4€ en enero de 2005 a 30€ en enero de 2014. Pero algo no terminaba de encajar. ¿Cuál era el problema? Un análisis del rastro del dinero –como muestra el siguiente gráfico, que compara la evolución anual del EBIT y de la caja operativa generada por el negocio antes de intereses e impuestos durante aquel periodo– nos podría haber puesto tras la pista.

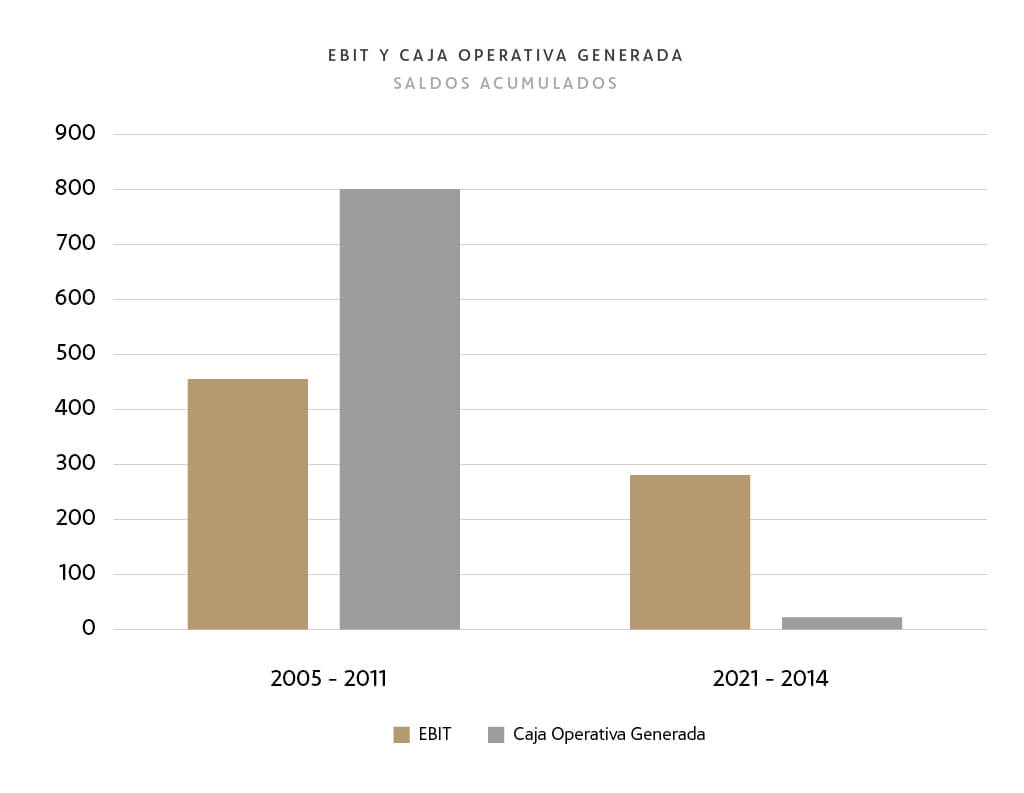

La información contable de Duro reportaba un EBIT acumulado entre 2005 y 2011 de 453 millones de euros y una caja operativa generada de 796 millones de euros. Es decir, una relación de 1,76 veces a favor de la caja. Sin embargo, entre 2012 y 2014, esta se deteriora sensiblemente hasta 0,07 veces, pues reporta un acumulado de 280 millones de euros de EBIT frente a 19 millones de euros de caja operativa. Como muestra el siguiente gráfico, lo que ocurrió entre 2012 y 2014 es que la caja operativa generada por el negocio, básicamente, desapareció.

Las principales partidas de circulante también indicaban que algo pasaba. De las notas hemos extraído la evolución de la cuenta de Clientes –un activo operativo de corto plazo– y de Anticipos –un pasivo operativo de corto plazo– y los hemos expresado como porcentaje de las ventas en la siguiente tabla.

| Circulante / Ventas | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 |

|---|---|---|---|---|---|---|---|---|---|---|

| Clientes | 32% | 33% | 34% | 30% | 56% | 58% | 62% | 40% | 37% | 35% |

| Anticipos | 25% | 37% | 38% | 41% | 61% | 66% | 70% | 45% | 25% | 19% |

| Neto | 8% | -4% | -4% | -11% | -5% | -8% | -8% | -5% | 12% | 15% |

La falta de consistencia de ambas partidas –que son clave en la contabilidad de una ingeniería como Duro Felguera– levantaban un tercer banderín de advertencia. Pero no era la última señal que invitaba al escepticismo. Como muestra la siguiente tabla, la situación financiera de la compañía se había debilitado en 260 millones de euros desde 2011 a 2014 a pesar de vender un 16% más y de haber reportado 280 millones de euros de EBIT acumulado. La pobre generación de caja estaba impactando directamente en la liquidez de la compañía y su balance estaba empezando a deteriorarse.

| Caja neta | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 |

|---|---|---|---|---|---|---|---|---|---|---|

| Caja | 100,3 | 210,0 | 314,0 | 361,8 | 346,1 | 416,4 | 505,7 | 433,0 | 354,6 | 354,3 |

| Deuda LP | 39,2 | 27,1 | 37,3 | 35,2 | 57,8 | 73,8 | 60,2 | 31,1 | 94,7 | 172,1 |

| Deuda CP | 28,8 | 10,1 | 34,8 | 19,8 | 31,5 | 22,22 | 61,1 | 77,9 | 99,5 | 57,9 |

| Caja neta | 32,3 | 172,9 | 241,9 | 306,8 | 256,7 | 320,4 | 384,3 | 324,1 | 160,4 | 124,3 |

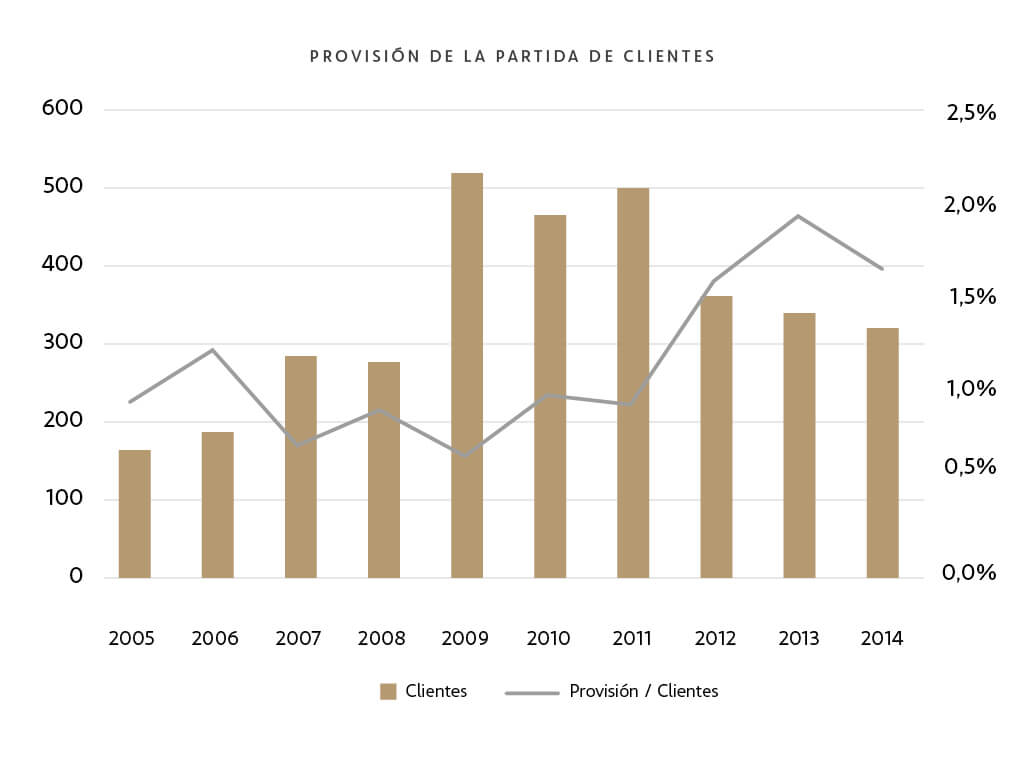

Una última advertencia –pequeña en magnitud, pero grande en significado– era la evolución de la provisión de partidas de clientes de dudoso cobro. A pesar del crecimiento de la cuenta de Clientes y de que los márgenes superiores al 12% en este negocio solo son alcanzables en proyectos de alto riesgo, la provisión por dudoso cobro se mantuvo en niveles muy bajos durante este periodo. Esta es una muestra adicional de lo agresivo que era el planteamiento contable de Duro Felguera. Un analista podría haber concluido con facilidad que la empresa estaba infra provisionando su cuenta de Clientes –como finalmente ocurrió–.

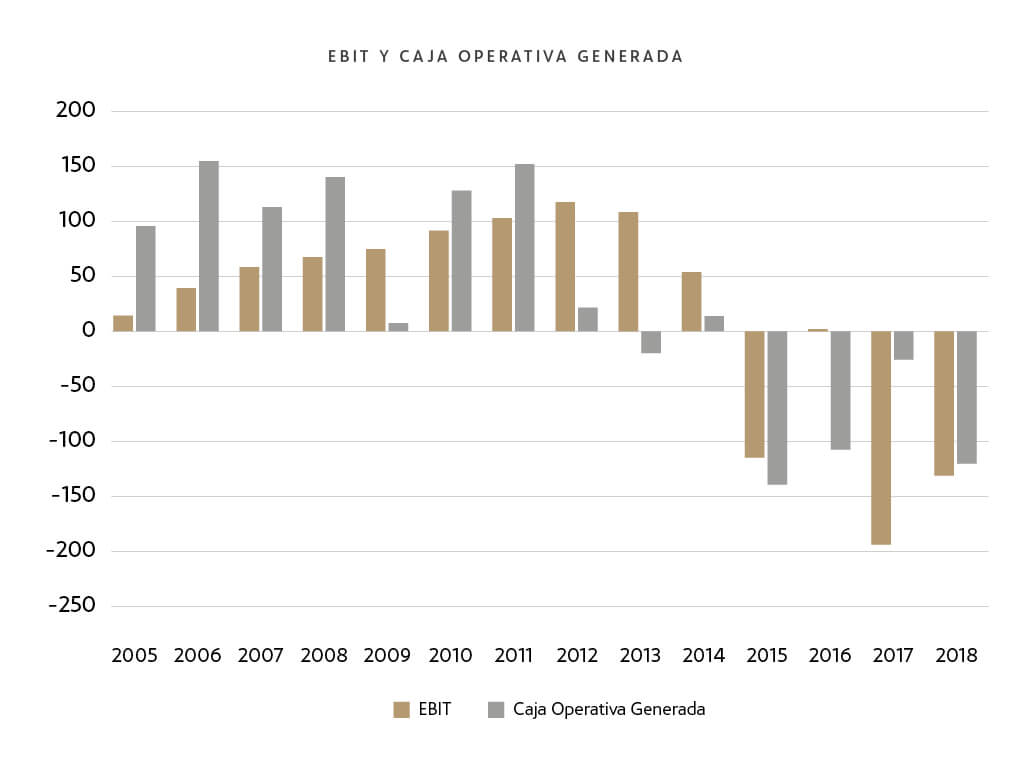

La falta de coherencia entre el EBIT reportado y la caja operativa generada hubiera servido, junto al resto de señales de alarma que hemos destacado, para anticipar el colapso de la acción y de los resultados que siguieron en los años sucesivos.

La acción alcanzó su mínimo en 0,19€ en el año 2020 después de ampliar capital y verse envuelta en diversos procesos judiciales que siguen abiertos más de tres años después. A pesar de la narrativa de éxito en la que estaba envuelta la compañía, la expansión internacional de su negocio resultó ser una cortina de humo creada para deslumbrar a los inversores y disuadir para que se plantearan las preguntas correctas.

Del caso de Duro Felguera podemos extraer importantes lecciones:

- En todos los fraudes o casos de prácticas contables agresivas hay un motivo, plausible pero difícilmente comprobable, que justifica –solo en teoría– la divergencia entre el beneficio operativo publicado y la caja operativa generada. En el caso de Duro Felguera era el complejo proyecto de Venezuela y la expansión por Iberoamérica de la compañía. Un inversor siempre debe desconfiar ante cualquier incoherencia contable e investigarla a fondo.

- No siempre que la caja generada es negativa existe un problema, pero siempre que existe un problema la caja generada termina siendo negativa. Por este motivo, se investiga un comportamiento fraudulento, el analista nunca va a obtener la certeza absoluta de que está ocurriendo algo ilegítimo; a lo máximo que puede aspirar es a tener una gran acumulación de indicios y, en base a ellos, tomar una decisión.

- La caja que genera un negocio, a diferencia de lo que comúnmente se cree, también puede ser manipulada. Pero mantener esa manipulación durante un periodo largo y sin levantar sospechas es extraordinariamente difícil sin la ayuda de una entidad cómplice externa. Una lectura detallada de las notas de la memoria anual puede destapar relaciones entre empresas que pretenden ocultar prácticas contables dudosas.

- En negocios de circulante, como las ingenierías, las partidas de Clientes y Proveedores contienen información valiosa que suele pasar desapercibida y que conviene estudiar. Por ejemplo, el uso de factoring y confirming –que son dos fórmulas de financiación absolutamente legales y necesarias para la fluidez del circulante de muchos negocios– puede emplearse para maquillar la señal de alerta adelantada de una pobre generación de caja.

El análisis forense de la contabilidad es una parte esencial del trabajo del equipo de inversión de BESTINVER. Al igual que un reportero, un buen analista financiero debe investigar con detalle las cuentas publicadas por las empresas en busca de incoherencias y conductas dudosas. Seguir el rastro del dinero, comprobar cómo se genera y entender cómo fluye dentro de una empresa deben ser tareas prioritarias en el trabajo de cualquier inversor.

Fuentes empleadas y enlaces de interés:

Memorias anuales publicadas de Duro Felguera:

https://www.cnmv.es/portal/consultas/IFA/ListadoIFA.aspx?id=0&nif=A-28004026

https://www.elmundo.es/economia/empresas/2021/03/13/604bb5b2fdddff8d708b45d1.html

Aviso legal:

Esta publicación ha sido elaborada por Bestinver Gestión, S.A. SGIIC, (“Bestinver Gestión”) para el público en general. Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal. La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Bestinver Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso. Ni Bestinver Gestión ni ninguno de sus empleados o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido. Bestinver Gestión, cualquier otra empresa de su grupo y/o cualquiera de sus directivos, consejeros o empleados pueden, en la medida permitida por la ley, tener una posición o estar interesados de otro modo en cualquier transacción o inversión directa o indirecta, o prestar o solicitar negocios a cualquier empresa mencionada en este documento. Como consecuencia de ello, Bestinver Gestión puede tener un conflicto de interés. Para cualquier información adicional sobre los productos de inversión de Bestinver Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de BESTINVER www.bestinver.es o solicitar una copia de éstos en la siguiente dirección de correo electrónico: bestinver@bestinver.es.

Volver al blog