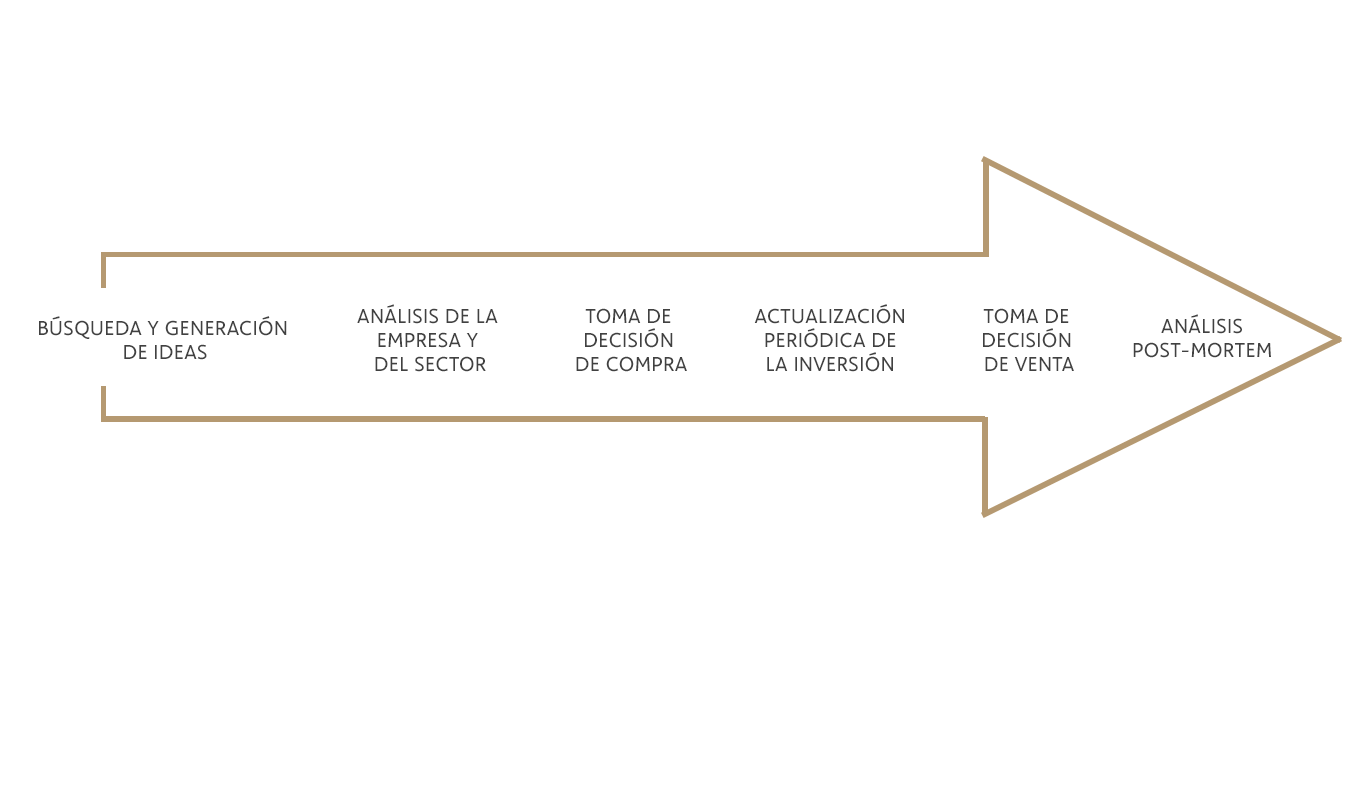

Las etapas de un proceso de inversión

El tiempo y el capital son las dos materias primas de un inversor. La gestión eficiente de ambas mediante un procedimiento lógico, sistemático y ordenado es imprescindible para afrontar los desafíos que plantea una actividad tan exigente como invertir. Debido a su importancia, en este artículo explicamos las principales fases que debe tener un proceso de inversión.

13/12/2023

El tiempo y el capital son las dos materias primas de un inversor. La gestión eficiente de ambas mediante un procedimiento lógico, sistemático y ordenado es imprescindible para afrontar los desafíos que plantea una actividad tan exigente como invertir. Debido a su importancia, en este artículo explicamos las principales fases que debe tener un proceso de inversión.

Etapa 1: Búsqueda y generación de ideas

Muchas ideas de inversión aparecen de manera totalmente casual y al alcance de cualquier persona con una cierta capacidad de observación. Basta con leer un artículo, examinar los productos que consumimos habitualmente o dar un simple paseo por un centro comercial para encontrar empresas con propuestas interesantes que cada día atraen a miles de compradores. En otros casos, las ideas surgen al preguntar a un amigo dentista, fontanero o informático los motivos por los que utiliza un determinado servicio o le gusta una marca concreta. Por último, el acceso a la tecnología ha democratizado el uso de bases de datos, foros, screenings cuantitativos o radares que detectan las compras y ventas realizadas por gestores profesionales de renombre para generar ideas.

Los profesionales de la gestión, además, cuentan con fuentes de generación de ideas a las que la mayor parte de la gente no puede acceder. La más valiosa es el contacto directo con compañías cotizadas, que suelen dar buenas pistas cuando hablan con admiración de un competidor o de un proveedor que por algún motivo consideran especial. Otra fuente de ideas son los brokers –deseosos de que un gestor haga operaciones de compra y venta para cobrar comisiones–, las casas de análisis especializadas –que cubren nichos concretos del mercado que requieren un know-how específico– y las convenciones de inversores a las que las empresas acuden para darse a conocer.

Etapa 2: Análisis de la empresa y del sector

Una vez que aparece una compañía interesante es necesario analizar el funcionamiento de su sector y los detalles de su modelo de negocio. Para ello se emplea todo tipo de información pública disponible: desde las cuentas anuales de las compañías de la industria, de sus clientes, de sus proveedores y de las asociaciones gremiales, hasta informes específicos realizados por expertos en regulación, hábitos de los consumidores e investigación y desarrollo. Cualquier fuente de información que ayude a entender cómo, cuánto y por qué la empresa gana y ganará dinero es relevante. Una vez completada esta etapa, cuya duración puede oscilar desde una semana a un trimestre, el inversor tendrá una idea clara de la naturaleza de la empresa que está pensando en comprar.

Etapa 3: Toma de decisión de inversión

Una vez que se entiende qué es lo que se pretende comprar, el siguiente paso es establecer una tesis de inversión. La tesis explica los motivos por los que se espera que la empresa haga ganar dinero a sus accionistas. Puede ser porque sus acciones están excesivamente baratas, su negocio va a tener una mejoría inminente, sus competidores están pensando en adquirirla, sus dividendos son atractivos… Lo importante es que las razones sean coherentes con las conclusiones alcanzadas en el análisis, estén basadas en informaciones fiables y planteen una relación entre recompensa y riesgo favorable.

Una vez que se ha desarrollado la tesis de inversión y se conoce el potencial de la compañía, se debe comparar con otras alternativas disponibles –para buscar la más atractiva– y con las que ya se tienen en la cartera –para evitar solapamientos que vayan en contra de una adecuada diversificación–. De esta comparación nace la decisión de compra o el rechazo de la idea por no ser considerada suficientemente atractiva. Aunque depende de cada caso, no es raro que el porcentaje de ideas rechazadas ronde el 90% de las compañías analizadas.

Etapa 4: Actualización periódica de la inversión

El seguimiento de las inversiones es una de las etapas más importantes y, a pesar de la poca atención que recibe, tiene un impacto elevadísimo en la rentabilidad que obtiene un inversor a largo plazo.

En esta etapa se contrasta todo lo establecido en las etapas anteriores con cada nueva pieza de información conocida. Las preguntas relevantes son dos: ¿la nueva información confirma o rebate los pilares de la tesis? Y ¿la nueva información es coherente con las conclusiones del análisis? Lo que se intenta saber es, en primer lugar, si los motivos por los que se creía que la inversión iba a ser rentable se mantienen a lo largo del tiempo y, en segundo lugar, si se ha cometido algún error significativo a la hora de juzgar la naturaleza de la compañía y del sector.

La actualización ocurre cada vez que la empresa publica información relevante, como sus resultados trimestrales y anuales, conferencias estratégicas, presentaciones de productos… pero también se debe realzar cuando sus competidores, clientes, proveedores o reguladores ponen a disposición del público contenidos que puedan afectar a los pilares de la tesis o las conclusiones del análisis. Por este motivo, esta labor de actualización exige un esfuerzo constante a lo largo de toda la vida de la inversión.

Etapa 5: Toma de decisión de venta

Únicamente existen tres motivos para vender una compañía: 1) se ha agotado todo su potencial, 2) se ha encontrado una alternativa más rentable y 3) se ha descubierto un error en la tesis o en el análisis. La disciplina para actuar de manera desapasionada y racional en el momento de venta es una de las cualidades más importantes de un inversor. Por este motivo, en contra de la opinión generalizada, los grandes inversores siempre han defendido que es más relevante la decisión de venta que la de compra para obtener rentabilidades superiores a la media.

Etapa 6: Análisis post-mortem

Una vez que se cierra la inversión, es necesario repasar cada etapa del procedimiento, cada decisión tomada y cada pieza de información considerada. El objetivo es sacar el mayor aprendizaje posible de la propia experiencia respondiendo a cuestiones como: ¿la inversión ha funcionado bien gracias a las buenas decisiones tomadas o gracias a la suerte?, ¿se le ha dado el mismo trato a la información discordante con la tesis que a la concordante?, ¿los errores cometidos se han debido a causas que no se pueden controlar o por motivos que estaban bajo la influencia del inversor?, ¿se ha cumplido con la estrategia diseñada y, en caso contrario, qué ha provocado las desviaciones?, ¿qué mejoras se pueden introducir en el proceso?, ¿qué errores en la toma de decisión se han encontrado?… Las preguntas que se deben plantear en esta etapa son muy numerosas, pero para poder responderlas es imprescindible un mismo requisito esencial en todas ellas: la detallada documentación de cada etapa explicada en este artículo.

Aunque cada inversor es un mundo, hay algunas conclusiones con alcance universal que se pueden extraer:

- Los detalles de un proceso de inversión dependen de los objetivos, necesidades y experiencias de cada inversor. Por tanto, conforma una metodología de trabajo única e intransferible.

- Un proceso de inversión debe evolucionar con cada decisión tomada e inversión realizada para ser cada vez más sólido, eficiente y coherente con la realidad del activo y del mercado para el que ha sido diseñado.

- Los inversores más experimentados otorgan una mayor importancia a las últimas etapas del proceso, mientras que los noveles suelen poner el foco en las primeras.

- El proceso es la materialización de una filosofía de inversión por lo que, antes de comenzar con su diseño, es necesario hacer un ejercicio de introspección sobre la forma que tiene cada uno de entender las inversiones.

Aviso legal:

Esta publicación ha sido elaborada por Bestinver Gestión, S.A. SGIIC, (“Bestinver Gestión”) para el público en general. Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal. La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Bestinver Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso. Ni Bestinver Gestión ni ninguno de sus empleados o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido. Bestinver Gestión, cualquier otra empresa de su grupo y/o cualquiera de sus directivos, consejeros o empleados pueden, en la medida permitida por la ley, tener una posición o estar interesados de otro modo en cualquier transacción o inversión directa o indirecta, o prestar o solicitar negocios a cualquier empresa mencionada en este documento. Como consecuencia de ello, Bestinver Gestión puede tener un conflicto de interés. Para cualquier información adicional sobre los productos de inversión de Bestinver Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de BESTINVER www.bestinver.es o solicitar una copia de éstos en la siguiente dirección de correo electrónico: bestinver@bestinver.es.

Volver al blog